Główną zasadą dywersyfikacji jest powiedzenie „nie wkłada się wszystkich jaj do jednego koszyka”. Jest to zasada uniwersalna niezależnie od rynku na jakim inwestujemy. Ma ona również swoje zastosowanie do kontraktów CFD (contract for differences).

Jedną ze złotych zasad inwestowania jest to aby ograniczać ryzyko ( nie ryzykować więcej niż „x%” naszego depozytu na pojedynczą transakcję). W kontekście tego jaki procent powinniśmy ryzykować jest wiele teorii, jedna zakłada, że nie więcej niż 1%, inna że nie więcej niż 3% naszego kapitału. Każda z nich jest oczywiście dobra i zależy wyłącznie od naszych preferencji. Ale czy wiemy, że ustalenie procentu ryzyka na daną transakcję jest tylko połową sukcesu? Drugą połowę stanowi to na jakich rynkach otwieramy pozycję i jaki jest stopień ich skorelowania.

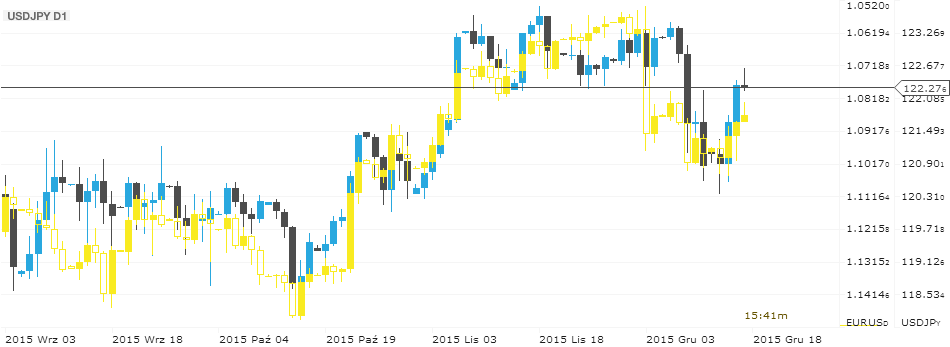

Inwestować możemy w przeróżne instrumenty: waluty, towary, indeksy, kontrakty na akcje itp. Kluczem do sukcesu jest odnalezienie takich walorów, które nie pozostają ze sobą w ścisłej zależności np. USD/JPY ściśle koreluje z EUR/USD (odwrotna korelacja). Co oznacza, że otwierając pozycję długą na USD/JPY oraz krótką na EUR/USD możemy mieć zbyt dużą ekspozycję w dolarze. W takim przypadku nawet modelowe podejście do ryzyka na transakcję (przyjmijmy 3%) może okazać się dla nas bardzo bolesne. Przykład: Otwieramy pozycję długą na USD/JPY oraz krótką na EUR/USD i GBP/USD. Niby trzy różne instrumenty a jednak coś je łączy – USD. Jeżeli na każdą pozycję przyjmiemy 3% ryzyka to istnieje duże prawdopodobieństwo, że albo sporo zarobimy albo stracimy 9% naszego kapitału. Ale jeśli godzimy się na tak duże ryzyko to czy nie prościej otworzyć jedną pozycję trzy razy większą?

Wykres obrazujący korelację zachodzącą między EUR/USD a USD/JPY (korelacja odwrotna).

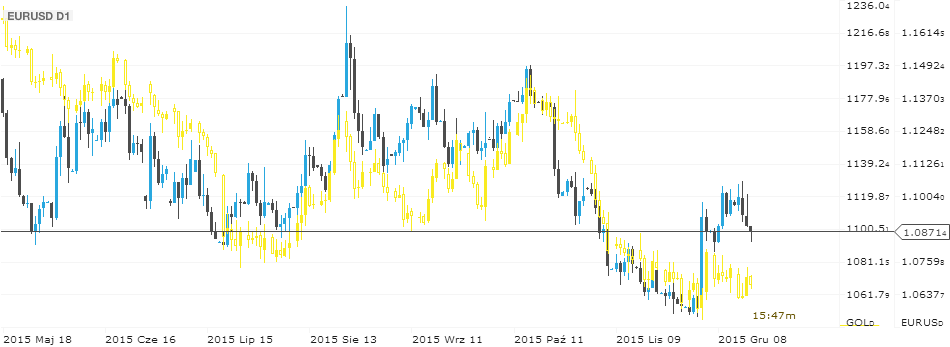

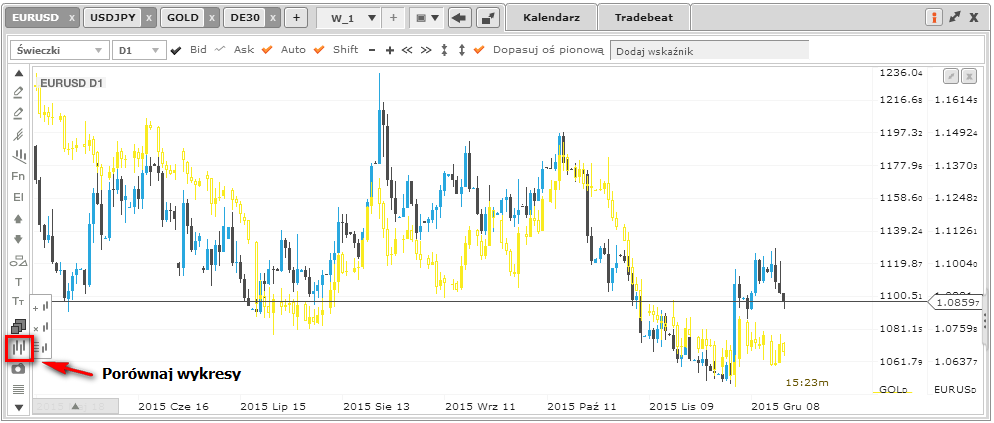

Inny przykład: pomiędzy parą EUR/USD a złotem również widzimy korelacje. Oznacza to, że jeśli otworzymy pozycję kupna zarówno na EUR/USD jak i na GOLDs (złoto) istnieje duże prawdopodobieństwo, że odnotujemy duży zysk bądź dużą stratę.

Wykres obrazujący korelację zachodzącą między EUR/USD a GOLDs (złotem).

Waluty, niektórych Państw są w znacznym stopniu zależne od kursu surowców np. dolar kanadyjski oraz korona norweska posiada silną korelację z ropą naftową, dolar australijski z miedzią i złotem.

Takich skorelowanych ze sobą instrumentów jest sporo. Na platformie xStation w łatwy sposób możemy zestawić ze sobą dwa a nawet więcej wykresów i dokładnie porównać panujące między nimi zależności.

Pamiętajmy jednak, że istnieją pewne momenty na rynku tj. publikacje danych makroekonomicznych danego kraju, w których ta korelacja w krótkim terminie może zostać zaburzona. Jeżeli w Wielkiej Brytanii publikowane są ważne dane na pewno wywołają one ruch na parze GBP/USD, które niekoniecznie mogą w danym momencie wpłynąć na EUR/USD. Na koniec kilka przykładów poprawnie oraz niepoprawnie zbudowanego portfela (pod kątem dywersyfikacji oczywiście):

Niepoprawnie: Poprawnie:

– NZD/USD – EUR/GBP

– AUD/USD – USD/JPY

– EUR/USD – WIG20

– GBP/USD – GBP/PLN

Tomasz Bogocz – wszechstronny trader, który bazuje zarówno na analizie technicznej, jak i fundamentalnej. Interesują go również inwestycje alternatywne.