RSI

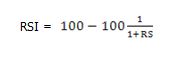

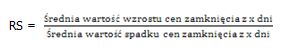

Oscylator RSI (Relative Strength Index – Indeks siły względnej) został stworzony przez J. Welles Wilder’a i z powodzeniem stosowany jest na wszystkich typach rynków. Jego popularność oraz użyteczność jest bardzo podobna do Oscylatora Stochastycznego, MACD, czy ROC. Ten indykator porównuje obecne zachowanie się danego instrumentu finansowego z jego własnym zachowaniem w przeszłości, skupiając się na ruchach zwyżkujących i zniżkujących cen zamknięcia. Wilder stosował pierwotnie okres 14-dniowy, ale dość często używa się również okresu składającego się z 9 i 21 dni. RSI przyjmuje wartości w skali od 0 do 100, a jego wzór kształtuje się następująco:

gdzie:

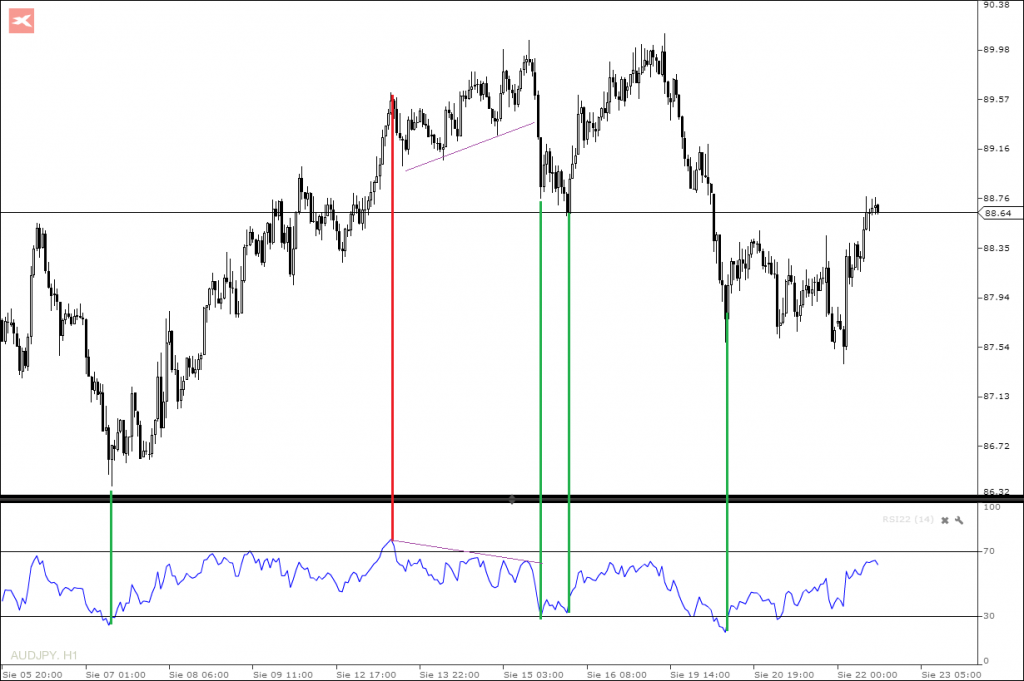

Jak widać na rysunku powyżej RSI cechuje sie gładszym wykresem i mniejszymi zniekształceniami (w stosunku do alternatywnych oscylatorów tego typu) wywołanymi przez ekstremalnie wysokie i ekstremalnie niskie poziomy ceny.

Zastosowanie:

RSI najczęściej wykorzystuje się do wyszukiwania stanów wykupienia i wyprzedania rynku. Jeśli oscylator znajduje się powyżej linii narysowanej na wysokości 70-80% mamy do czynienia ze stanem wykupienia (czerwona linia), a jeśli poniżej 20-30% ze stanem wyprzedania (zielone linie). Autor pierwotnie stosował poziomy 30/70. W pierwszym przypadku zaleca się zachowanie dużej ostrożności podczas zawierania ewentualnych transakcji kupna, a w drugim należy się zastanowić zanim podejmie się decyzję o jego sprzedaży. Sygnał kupna pojawia się, gdy wskaźnik przebija od dołu poziom wyprzedania, zaś sygnał sprzedaży, gdy wskaźnik przebija od góry poziom wykupienia. Na wykresie oscylatora można doszukiwać się formacji cenowych. Podwójny szczyt, podwójne dno, głowa z ramionami i wiele innych mogą być znacznie wyraźniej widoczne na oscylatorze niż na właściwym wykresie źródłowym. Używa się go również do poszukiwania dywergencji (fioletowe linie), które prognozują rychłe zakończenie dominującego trendu zwiastując korektę. W trendzie spadkowym dywergencja ma miejsce, jeśli cena osiąga kolejne minima, ale oscylatorowi RSI się to nie udaje i nie przebija swojego poprzedniego dna. Mówimy wówczas o dywergencji byka. Z dywergencją niedźwiedzia mamy do czynienia w analogicznie odwrotnej sytuacji.