Formacje harmoniczne

Formacje harmoniczne stanowią grupę formacji cenowych analizy technicznej. Tak samo jak klasyczne formacje, możemy je rozpoznać po kształcie na wykresie ceny. Dodatkowo formacje harmoniczne muszą spełniać ściśle określone warunki. Wykorzystując odpowiednie poziomy Fibonacciego należy, więc zbadać dany kształt oraz zależności pomiędzy odcinkami formacji i na tej podstawie zaklasyfikować daną formację. Często może się zdarzyć, że wykres utworzy idealną formację harmoniczną. Natomiast większość formacji będzie odbiegać bardziej lub mniej od tych prezentowanych w literaturze. Ważną charakterystyką formacji jest ich stosunkowo wysoka skuteczność oraz duża precyzja wskazywania miejsca wejścia na rynek. Przy analizowaniu danej formacji można doszukiwać się zarówno zależności w cenie jak i czasie odpowiednich fal.

Warto zapoznać się z formacjami świecowymi lub słupkowymi, które pomogą określić poziomy wejścia i wyjścia oraz pozwolą na zmniejszenie ryzyka na transakcję.

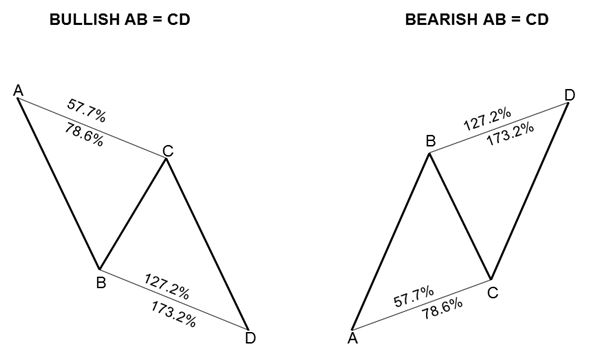

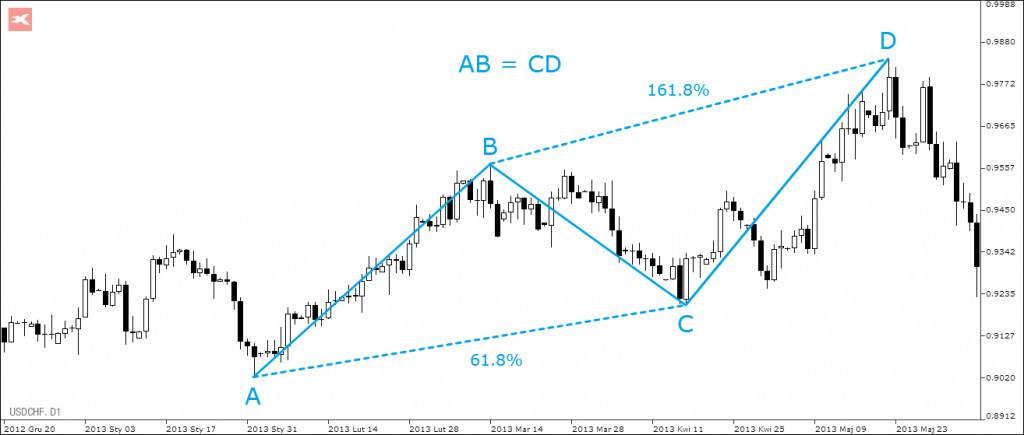

Formacja AB = CD

Formacja AB = CD została opisana przez H.M. Gartleya w 1935 w książce „Profits in the Stock Market”. Formacja ta ma postać korekty prostej. Jest podstawową i najprostszą formacją cenową, ze względu na to, że nie jest brany pod uwagę ruch poprzedzający. Formacja ta występuje zarówno oddzielnie oraz jako część składowa innych formacji harmonicznych.

Odcinki AB i CD powinny być sobie równe. Dopuszczalne odchylenie powinno wynieść nie więcej niż 5%. Obie „nogi” powinny być symetryczne, nie tylko pod względem ceny, ale i czasu. Wejście na rynek następuje po zakończeniu formacji odpowiednim układem świec na wykresie.

Stop Loss: ustawiony na wybicie danego układu, który potwierdza formację.

Take Profit: kurs powinien przekroczyć punkt A i tam wskazane jest realizować zyski. Prawdopodobne zatrzymanie rynku w punkcie C oraz przy równości odbicia z ruchem BC. Po ustanowieniu nowego ekstremum, nowym celem jest relacja 127.2% w stosunku do korekty, a następnie 161.8%.

Przy osiąganiu tych poziomów należy przesuwać poziom obrony kolejno w okolice punktów B, C oraz A.

Przykład formacji AB = CD na rynku USDCHF.

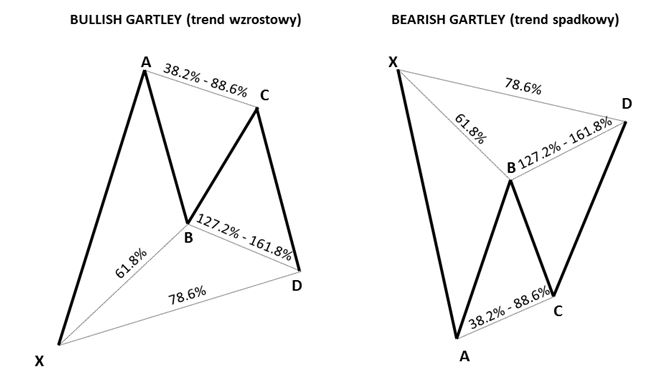

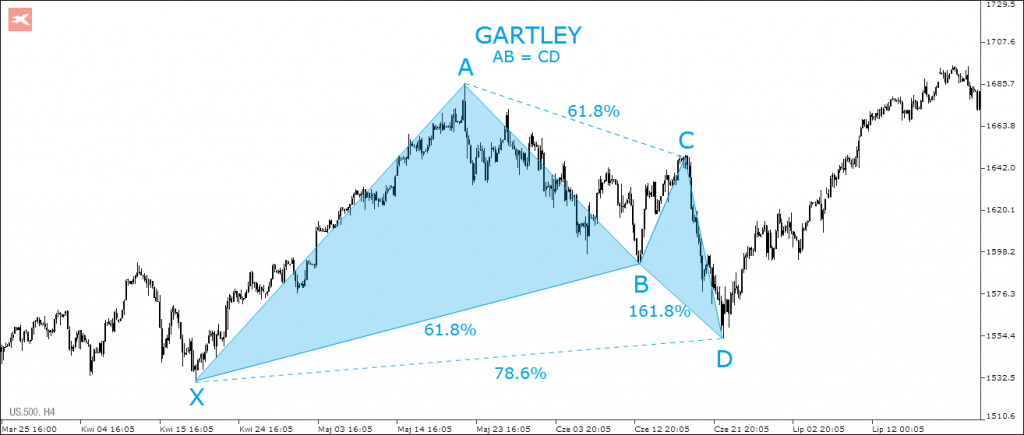

Formacja Gartley

Pierwsza i najbardziej znana formacja harmoniczna. Została opracowana przez H. M. Gartleya i po raz pierwszy została zdefiniowana w książce „Profits in the Stock Market” z 1935 roku. Często nazywana formacją Gartley’a 222, gdyż jej opis znalazł się na 222 stronie książki. Rozwinięta poprzez zastosowanie zniesień Fibonacciego oraz sprecyzowanie sposobu gry, przez Larry’ego Pesavento w książce „Fibonacci Ratios with Pattern Recognition”. W książce „Harmonic trading” została opisana również przez Scotta Carneya, gdzie opracował Ideal Gartley Pattern.

Formacja Gartley’a musi spełniać trzy pierwsze z poniższych założeń jednocześnie:

AB = CD

AB = 61.8% XA

AD = 78.6% XA

BC = (38.2%; 50%; 61.8% 78.6%; 88.6%) AB

CD = (127.2%; 141.4%; 161.8%) BC

Pomiędzy odcinkami XA i AD można znaleźć także zależności w czasie. Załóżmy, że odcinek XA trwa 17 świeczek, a AD 11. Relacja między XA a AD wynosi w przybliżeniu 1.618 (17:11).

Formacja ma największą sprawdzalność kiedy jest składową większego dynamicznego trendu (najlepiej jako korekta).

Po ustanowieniu ekstremum w punkcie D, rynek powinien dynamicznie powrócić do aktualnego trendu.

Efektem formacji powinno być nowe ekstremum rynkowe, jednak będzie się zdarzać czasami, że rynek będzie w stanie osiągnąć „zaledwie” punkt C. Jeżeli w okolicach tego punktu rynek nie nabierze dynamiki i ugrzęźnie w konsolidacji, może to świadczyć o relatywnie niewielkiej sile i nowe ekstremum może się na rynku nie pojawić.

Po przeanalizowaniu sytuacji, kształtu formacji, zależności między swingami, zagranie następuje po potwierdzeniu punktu D (Potencjalnej Strefy Odwrotu) przez odpowiednią formację świecową.

- Stop loss: ustawiamy poniżej/powyżej formacji świecy potwierdzającej ważność formacji.

- Take profit: pierwszy cel dla zagrania to punkty C oraz A (znacznie częściej będzie to punkt A).

Druga strefa celów to zewnętrzne zniesienia 127.2% oraz 161.8% odcinka AD. Po osiągnięciu przez rynek kolejnych celów, stop loss można przesuwać, ustawiając go poniżej/powyżej formacji świec potwierdzających kolejne cele lub ważnych poziomów wsparcia i oporu. Można też będzie wówczas używać zlecenia Trailing Stop.

Oczekujemy, że trend krótkoterminowy zmieni swój kierunek w punkcie D i tam nastąpią wzrosty. Może się zdarzyć, że w niektórych przypadkach, założenia te będą zamienione poprzez wariację formacji Gartleya i wtedy ruch AD może dojść do poziomu cenowego X. Będzie to formacja podwójnego dna.

Na przykładzie poniżej formacja Gartley’a na indeksie S&P 500.

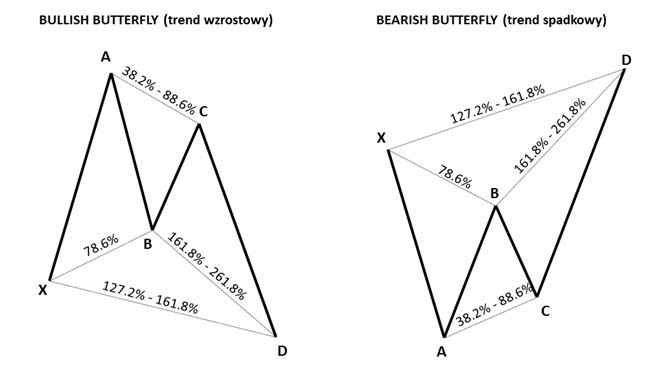

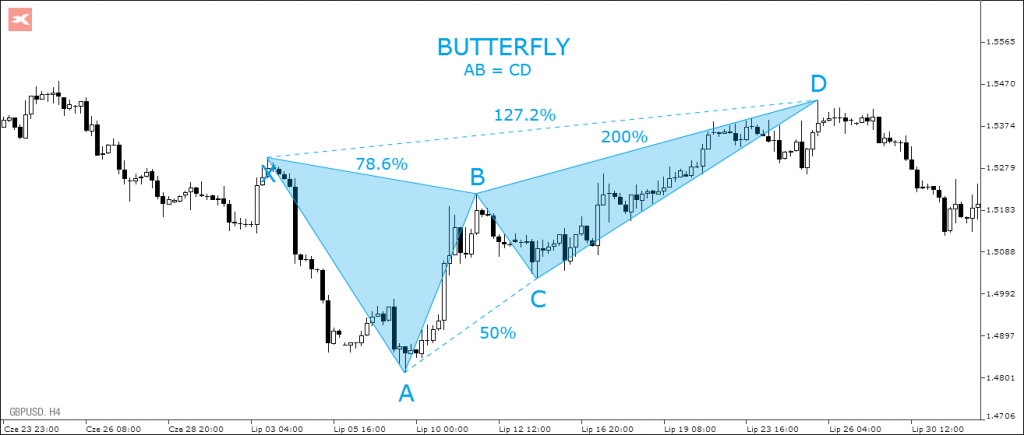

Formacja Butterfly

Formacja „odkryta” przez Bryce’a Gilmore’a i Larry’ego Pesavento w 1992 roku dzięki pomocy pierwszego komputerowego programu do analizy rynku (Wave Trader Program). Została zdefiniowana przez Pesavento w książce „Fibonacci Ratios with Pattern Recognition”.

Formacja ta jest określana jako zanegowany Gartley. Butterfly powstanie po tym kiedy Gartley nie da zarobić. Najczęściej negacja wynika z tego, że rynek nie dał sygnału potwierdzającego formacji Gartley’a. Porównujemy ze sobą te same odcinki, jednak używamy innych współczynników. Różnica polega na tym, że trójfalowy ruch ABCD jest dłuższy od pierwszego odcinka XA. Ruch następujący powinien spowodować wybicie nowego dołka lub szczytu, tworząc nowe wsparcie lub opór.

Warunki jakie musi spełniać formacja Butterfly:

CD = (100%; 127.2%; 161.8%) AB

AB = 78.6% XA

AD = (127.2%; 141.4%; 161.8%) XA

BC = (38.2%; 50%; 61.8% 78.6%; 88.6%) AB

CD = (161.8%; 200%; 223.6%, 261.8%) BC

Relacje pomiędzy poszczególnymi swingami są określone dosyć precyzyjnie, jednak rozpiętość pomiędzy zniesieniami może być szeroka.

Decydującym miejscem jest punkt B, który musi być usytuowany jak najbliżej zniesienia 78.6% odcinka XA. Punkt C najczęściej będzie w poziomach od 50.0% do 78.6%, ze szczególnym uwzględnieniem zniesienia 61.8%. Punkt D z kolei będzie się znajdował w przestrzeni 161.8% – 261.8% w stosunku do BC. W relacji do odcinka XA punkt D powinien zmieścić się pomiędzy 127.2% a 161.8%. Oprócz nich istotny jest poziom 141.4%. Równość odcinków AB i CD może przybrać alternatywną formę, w której odcinek CD będzie wydłużony i będzie stanowił 127.2% lub ekstremalnie 161.8% odcinka AB.

Stop loss: zostanie ustawiony poniżej/powyżej formacji świecowej potwierdzającej utworzenie Motyla.

Take profit: pierwszym celem rynku jest punkt C, następne punkt A. Kolejny poziom realizacji zysków to zniesienia zewnętrzne 127.2% oraz 161.8% swingu AD. Po osiąganiu kolejnych celów obrona będzie przesuwana za rynkiem.

Poniższy przykład prezentuje formację Butterfly na parze walutowej GBPUSD.

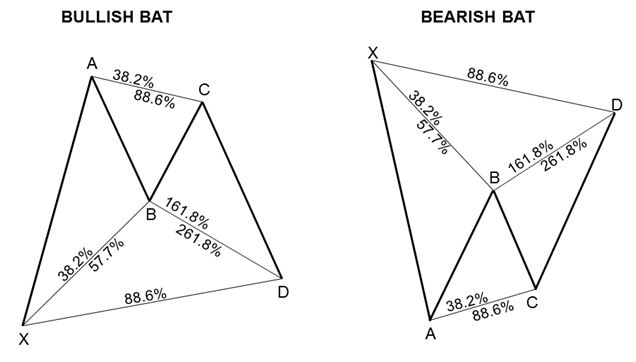

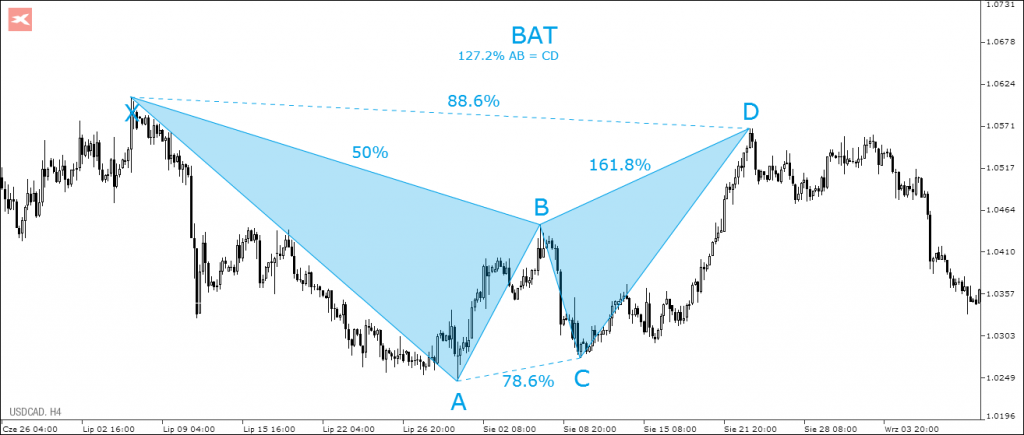

Formacja Bat

Formacja Bat została odkryty przez Scotta Carney’a w 2001 roku. Jest bardzo precyzyjną formacją, jednak nie pojawia się na rynku szczególnie często. Tak jak w innych formacjach, decydujące są zależności geometryczne pomiędzy poszczególnymi swingami.

Warunki jakie musi spełniać formacja Bat:

CD = (100%; 127.2%; 161.8%) AB

AB = (38.2%; 50%; 57.7%) XA

AD = 88.6% XA

BC = (38.2%; 50%; 61.8% 78,6%; 88.6%) AB

CD = (161.8%; 200%; 223.6%, 261.8%) BC

Kiedy wszystkie warunki do zawarcia transakcji są spełnione, wejście na rynek następuje w momencie potwierdzenia punktu D przez odpowiednią formację świecową.

Stop loss: będzie ustawiony poniżej/powyżej formacji potwierdzającej utworzenie Nietoperza.

Take Profit: pierwszym celem jest punkt A oraz relacja 127.2% swingu XA. Kolejne cele to przestrzeń 161.8% – 200,0% swingu ruchu XA.

Tak jak w przypadku innych formacji, osiąganie przez rynek kolejnych celów, powinno powodować odpowiednie przesuwanie zleceń obronnych. Negacją formacji jest wybicie punktu X.

W przykładzie formacja Bat na parze USDCAD.

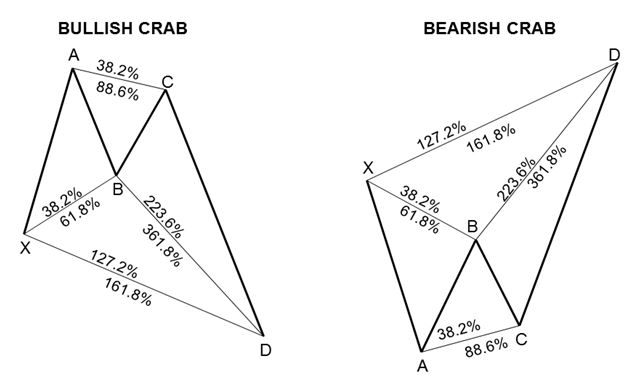

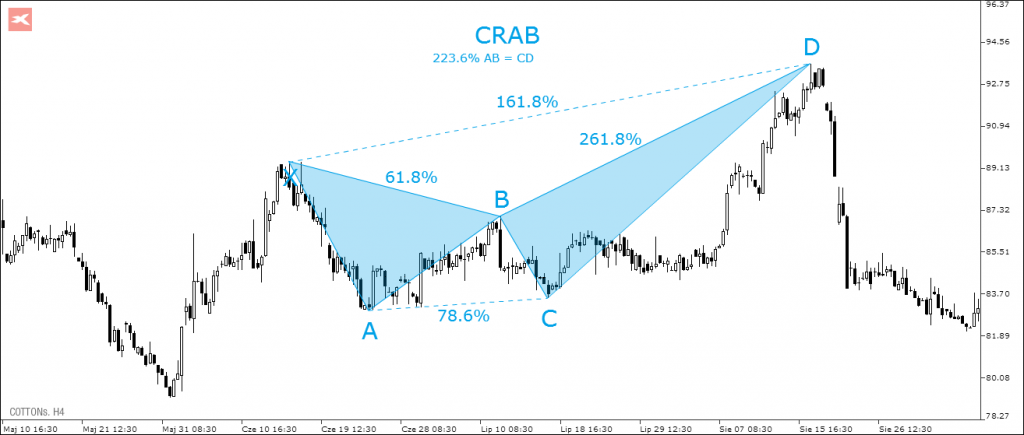

Formacja Crab

Formacja została opracowana w 2000 roku przez Scotta Carney’a. Piewszy raz została opublikowana w książce „Harmonic Trading”. Jest najrzadziej występującą formacją spośród pierwotnej rodziny formacji harmonicznych, jednocześnie spośród nich jest najbardziej precyzyjna. Odpowiednie poziomy Fibonacciego wyznaczające punkt D pozwalają określić precyzyjnie punkt zwrotny, który z reguły jest respektowany przez rynek. Innymi słowy, po potwierdzeniu formacji przez układ świec, formacja ta jest bardzo rzadko negowana.

Warunki jakie musi spełniać formacja Crab:

CD = (100%; 127.2%; 161.8%; 200%; 223.6%, 261.8%) AB

AB = (38.2%; 50%; 57.7%; 61.8%) XA

AD = (127.2%; 141.4%; 161.8%) XA

BC = (38.2%; 50%; 61.8% 78.6%; 88.6%) AB

CD = (223.6%; 261.8%; 300%; 314%; 361.8%) BC

Po impulsie zgodnym z trendem następuje trójfalowa korekta ze znacznie wydłużoną falą CD. Dla idealnej formacji Craba decydujące są dwa punkty wynikające ze złotych proporcji Fibonacciego. Pierwszy to punkt B, który powinien znaleźć się w relacji 61.8% w stosunku do fali XA. Drugie miejsce to punkt D, który powinien znajdować się w okolicy zewnętrznego zniesienia 161.8% w relacji do XA. W stosunku do BC będzie się mieścił w przestrzeni pomiędzy 223.6% a 361.8%. Negacja następuje kiedy punkt D występuje znacznie poza zewnętrznym zniesieniem 161.8% w stosunku do ruchu XA.

Stop loss: w tym przypadku również będzie się znajdował nieznacznie poniżej układu potwierdzającego Craba.

Take profit: celem rynku będą kolejno punkty X, B, C oraz A. Z racji dużej rozpiętości formacji, mniej prawdopodobne niż w przypadku innych formacji będzie osiągnięcie przez rynek poziomów większych niż 100% odcinka AD

Po realizacji kolejnych celów obrona jest przesuwana za rynkiem. Formacja pojawia się na rynku rzadko. Jednakże zyski, które można z niej osiągnąć rekompensują jej unikatowość.

Formacja Crab na rynku bawełny.

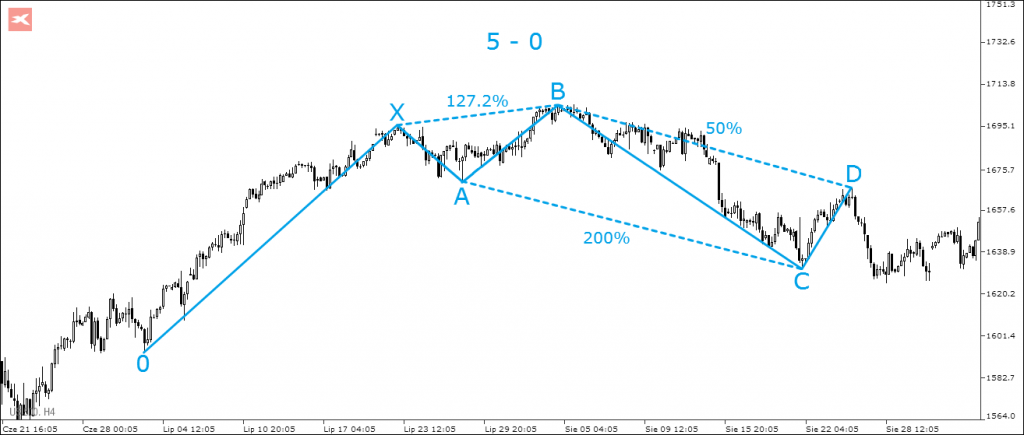

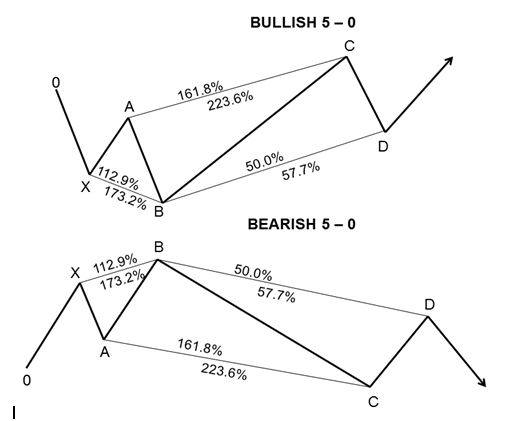

Formacja 5 – 0

Formacja luźno związana z „rodziną” pięciopunktową XACDB. Nazwa pochodzi od pięciu punktów, które są poprzedzane zerem. Bardzo precyzyjna formacja, gdzie tak naprawdę jedynym punktem istotnym jest 50% w relacji CD do BC. Pożądana jest równość AB i CD. Nie zawsze jednak równość ta wystąpi. Fale te bardzo często będą pozostawały w stosunku do siebie w istotnej relacji geometrycznej.

Warunki jakie musi spełniać formacja 5 – 0:

AB = CD

AB = (113%; 127.2%; 141.4%; 161.8%; 173.2%) XA

BC = (161.8%; 200%; 223.6%) AB

CD = (50%; 57.7%) BC

Istotnym miejscem dla formacji będzie usytuowanie punktu C. Zgodnie z teorią powinien wystąpić co najmniej na zewnętrznym zniesieniu 161.8% w stosunku do punktu A. W praktyce jednak mocny sygnał potwierdzający może pojawić się nieco wcześniej, nie powinno to nastąpić jednak poza zniesieniem zewnętrznym 141.4%. W sytuacji kiedy punkt C nie osiąga zakresu Złotej Proporcji, wymowa formacji będzie słabsza. Formacja 5 – 0 rzadko występuje, niemniej jednak charakteryzuje się dużą skutecznością. Znacznie częściej można ją spotkać w handlu intraday niż przy większych interwałach.

Po przeanalizowaniu sytuacji i warunków transakcyjnych, w przypadku tej formacji są dwa możliwe punkty wejścia. Pierwsze – po potwierdzeniu punktu D odpowiednim układem na wykresie, drugie – po przejściu odpowiednią świecą przez punkt C.

Stop loss: w pierwszym przypadku ustawiony będzie poza punktem D, w drugim z kolei poza świecą potwierdzającą wybicie.

Take profit: oczekiwany zasięg to wysokość fali BC, kolejne – odpowiednio 127.2% oraz 161.8% tejże fali.

Po osiągnięciu celu obrona jest przesuwana zgodnie z rynkiem.

Formacja 5 – 0 na indeksie S&P 500.