Teoria Fal Elliotta

Teoria fal Elliotta została stworzona w latach 30. XX wieku przez amerykańskiego inżyniera Ralpha Elliotta. Do badania zachowania inwestorów wykorzystywał wiedzę z zakresu psychologii formując na tej podstawie swoją teorię. Teoria fal jest przede wszystkim analizą ruchów cenowych, które tworzą fale widoczne na wykresie. Pomimo tego, że teoria ta jest bardzo rozbudowana i opisuje wszystkie możliwe scenariusze rynkowe, istnieje duże pole do subiektywnej oceny oraz prawidłowego oznaczania fal.

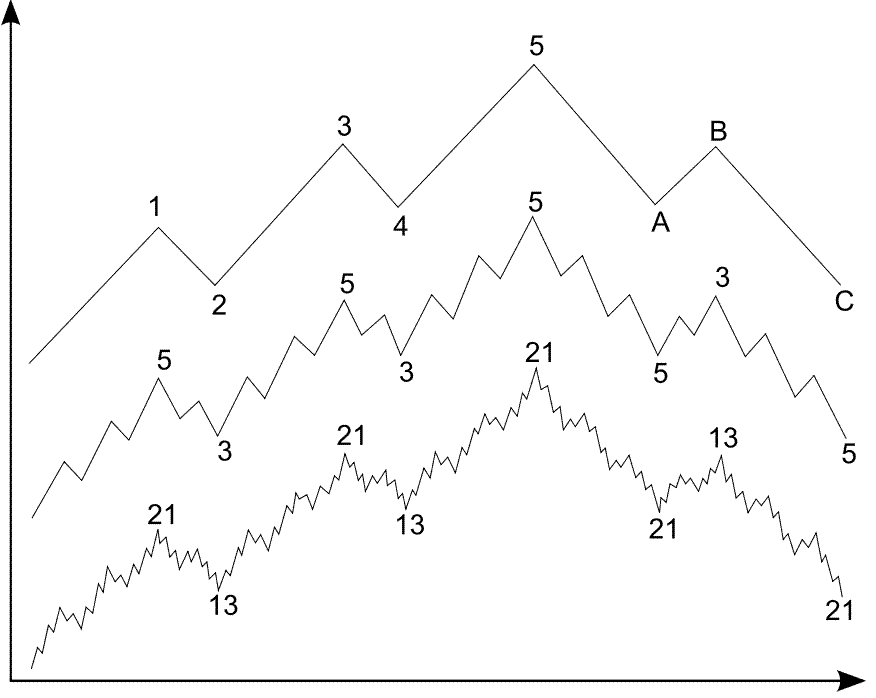

Głównym założeniem teorii jest obserwacja, że ceny instrumentów finansowych układają się w określone cykle. Te z kolei bazują na proporcjach i liczbach wynikających z ciągu Fibonacciego: 1, 1, 2, 3, 5, 8, 13, 21, 34, …

W skrócie, teoria fal Elliota bazuje na założeniu, że rynki finansowe poruszają się według ściśle określonej liczby szczytów i dołków.

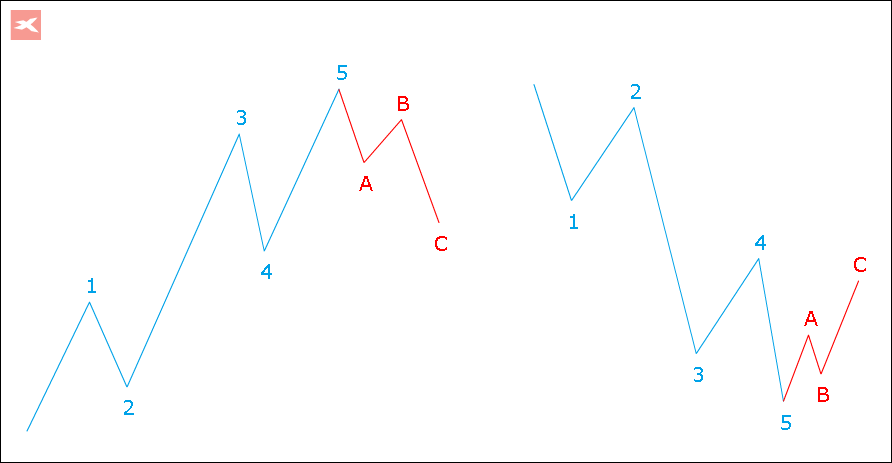

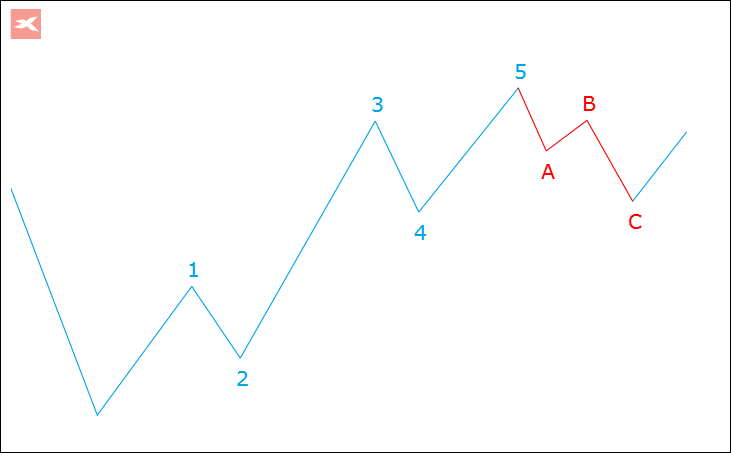

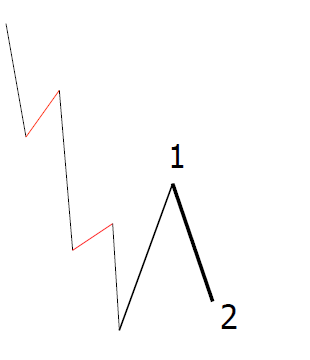

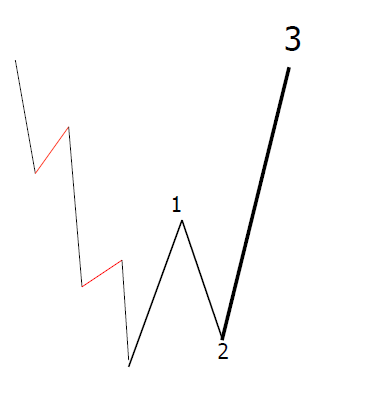

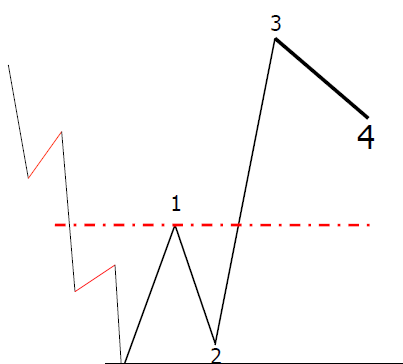

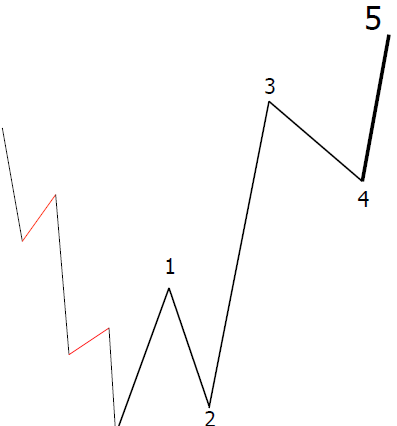

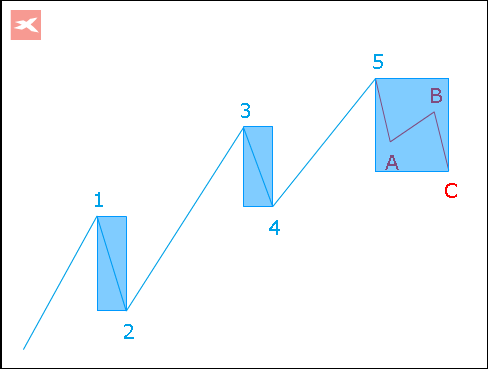

Trend cenowy będzie składał się z pięciu fal: 1, 2, 3, 4, 5 tworzących fazę impulsu. Po ruchu pięciofalowym, występuje faza korygująca w postaci ruchu trójfalowego ABC. Poniższy rysunek przedstawia ułożenie fal w trendzie wzrostowym i spadkowym.

Fale dzielimy na fale impulsu: 1, 3, 5 oraz fale korekcyjne: 2, 4. Fale impulsu wyznaczają główny trend, fale korekcyjne skierowane są w przeciwnym kierunku.

Wszystkie fale są złożeniem podfal niższego rzędu. Oznacza to, że zmniejszając interwał na wykresie będziemy widzieć również ruchy falowe.

Pięć fal oznaczonych cyframi tworzy falę impulsu wyższego rzędu. Każda fala impulsu (1,3,5) powinna składać się z pięciu podfal niższego rzędu. Każda fala korygująca (2,4) powinna składać się z ruchu trójfalowego (ABC).

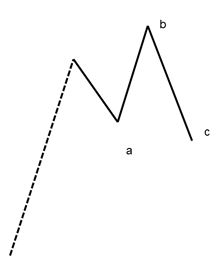

W fazie korygującej (ABC) występuje ruch trzech fal. Fala A oraz C będzie składać się z 5 podfal, fala B jest falą korekcyjną, więc będzie zawierać w sobie trzy fale.

Psychologia tłumu a teoria fal Eliota

Impulsy:

Fala pierwsza wyraża nadzieję inwestorów, którzy wierzą w odwrócenie panującego trendu. Część graczy sądzi, że jest to jedynie korekta obecnego trendu. Jest to pierwsze odbicie po silnym ruchu, które szybko się kończy i następują spadki.

Druga fala symbolizuje wygasającą nadzieję. Po wzrostach następują spadki. Wśród inwestorów dominuje rezygnacja. Okazuje się jednak, że kurs nie jest wstanie zrobić niższego dołka cenowego, a fala ta jest jedynie korektą fali pierwszej. Ceny ponownie zaczynają rosnąć.

Fala trzecia to fala pewności panującej pośród osób, które zajęły pozycje długie. Spośród wszystkich fal jest zazwyczaj najsilniejsza. Na rynku pojawia się silny popyt, do trendu dołączają się nowi inwestorzy. Dodatkowo zwyżkom towarzyszy aktywacja zleceń stop loss ze szczytu końca fali pierwszej.

Fala czwarta sprowadza inwestorów na ziemię. W głównej mierze przedstawia realizację zysków części osób, które weszły na rynek w poprzednich falach. Pojawiają się wątpliwości o dalszym kierunku trendu.

Ostatnia fala pokazuje chciwość. Występująca euforia na rynku powoduje, że do trendu dołączają się drobni gracze, którzy wierzą w kontynuację wzrostów. Piąta fala to zarazem ostatnia możliwość osiągnięcia zysku zgodnie z trendem. Gdy brak już osób, które zechcą kupić po wyższych cenach, zaczynają się gwałtowne spadki.

Korekty:

Pierwsza fala korekty, występująca po ruchu pięciofalowym. Pokazuje strach inwestorów. Może być bardzo gwałtowna lub spokojna w zależności od charakteru fali piątej.

Fala korekcyjna spadków jest falą złudzeń, iż uprzedni trend jest nadal obecny. Niestety cena nie przebija szczytu fali piątej, na rynku pojawia się podaż.

Nadzieja na dalsze zwyżki momentalnie pryska. Pojawia się rezygnacja oraz obawa przed dalszymi spadkami. Cena kontynuuje spadki.

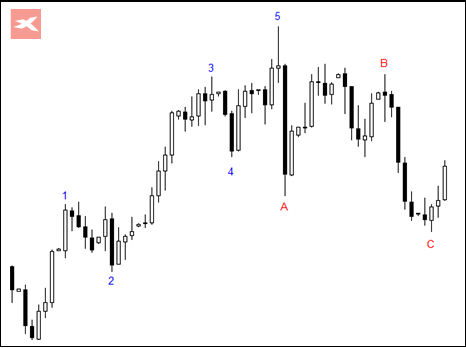

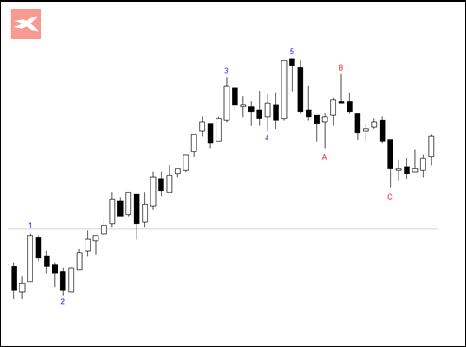

Układ falowy na przykładach

Struktura oraz charakterystyka fal impulsu

Fala pierwsza

Fala pierwsza, jako pierwsza fala impulsowa, składa się z pięciu podfal. Ze względu na wzajemne korelacje, na rynku walutowym zdarzają się jedynki złożone z trzech podfal. Pierwsza fala powinna być dłuższa od bezpośrednio poprzedzającej ją korekty w ruchu przeciwnym, a najlepiej kiedy jest dłuższa od każdej korekty w poprzedniej fali.

Fala druga

Fala druga to pierwsza fala korekcyjna w nowym ruchu trendowym, składa się z trzech podfal. Fala ta, jako zgodna z poprzedzającym trendem, schodzi bardzo głęboko, teoretycznie może dotrzeć nawet do dołka pierwszej fali. REGUŁA NIEŁAMALNA – fala 2. nie przebija fali 1. Najczęstszym zasięgiem fali drugiej jest strefa 61.8% – 88.6% fali pierwszej. Często są to dokładnie te poziomy, a także poziomy 70.7% i 78.6%.

Fala trzecia

Fala trzecia Fala trzecia ma strukturę pięciofalową. Jest zazwyczaj wydłużona i ma najbardziej przejrzystą strukturę wewnętrzną. Jest falą na którą każdy trader grający z trendem czeka z utęsknieniem. Korekty w ramach fali 3 są krótkie i płytkie.

Fala czwarta

Fala czwarta, druga fala korekcyjna w ruchu trendowym. Składa się z trzech fal. Teoretycznie jej struktura wewnętrzna powinna różnić się od fali drugiej. Fala czwarta nie powinna zachodzić na szczyt fali pierwszej, choć zdarzają się wyjątki. Dopuszczalne są one jedynie w sytuacji, gdy taka struktura jest falą pierwszą istotnej struktury wyższego rzędu. W takiej sytuacji proporcje mogą być zachwiane.

Fala piąta

Fala piąta, ostatnia fala impulsowa w strukturze, zawsze składa się z pięciu podfal. Dowodem na to, że fala piata zaistniała, jest wybicie przez nią choćby jednym punktem szczytu fali trzeciej. Fala ta, kończąca strukturę, dosyć często zatrzymuje się na rozszerzeniu 127.2% fali czwartej, rzadziej jest to 141.4%. Stosunkowo często również jej długość jest zbliżona do długości fali pierwszej. Możliwa jest też fala, która nie wybija szczytu fali 3 – tzw. fala załamana. Po pięciofalowym ruchu następuje korekta ABC. Ważnym elementem w teorii Fal Eliota jest rozpoznawanie korekt w ruchu falowym, ponieważ właśnie od korekty rozpoczyna się nowy impuls. Po narysowaniu korekty gramy zgodnie z trendem. Korekta występuje w fali 2, 4 oraz po całej strukturze Elliott’a co zostało przedstawione na rysunku poniżej

Struktura oraz charakterystyka korekt Na rynku występują cztery główne rodzaje korekt: Korekta prosta (zigzag) Korekta płaska Korekta pędząca Korekta nieregularna Zdarzają się również fale korekcyjne złożone z kilku korekt.

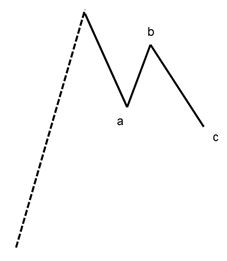

Korekta prosta (zigzag)

Fala A może być 5 lub 3 falowa. Korekta B zawsze powinna być 3 falowa i nie może być dłuższa niż fala A. C jest 5 falowa i jest dłuższa niż fala B. A = C idealne miejsce do zagrania! B = 0.707 lub 0.768 A .

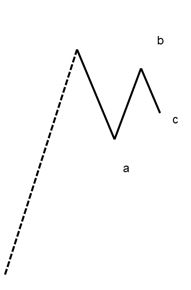

Korekta płaska

Fala A może być 5 lub 3 falowa. B powinna być 3 falowa . C powinna być 5 falowa i nie może być dłuższa niż B. B = 0.707 lub 0.786 A. C = 0.707 lub 0.786 B .

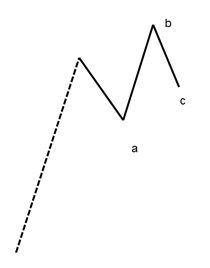

Korekta pędząca

Fala A może być 3 lub 5 falową strukturą. B jest trójką i wybija nowy szczyt/dołek. C nie przekracza minimum A i jest 5 falowa. A = C idealne miejsce do zajęcia transakcji! C = 0.707 lub 0.786 fali B.

Korekta nieregularna

Fala A powinna być 5 ale może być 3 falowa. Fala B wybija nowy szczyt/dołek, ale powinna być 3 falowa. C = 1.272 lub 1.414 B. C = 1.272 lub 1.414 lub 161.8 A. Rx = 1

Podsumowanie

Charakterystyka fal impulsu

W każdej pełnej strukturze impulsowej jedna z fal jest wydłużona, bardzo rzadko zdarza się, żeby wszystkie były sobie równe. Najczęściej rozszerzoną falą jest trójka, rzadziej fala piąta. Bardzo sporadycznie zdarza się, że wydłużona jest fala pierwsza. Tendencja zmienności Przylegające (sąsiadujące) lub występujące na przemian fale tego samego stopnia powinny być unikalne i różnić się w wielu aspektach (cena, czas, głębokość korekty, struktura wzorca). W falach należących do struktury impulsu to fale 2 i 4. W falach korygujących to fale A i C. Np. jeśli fala 2 przybiera formę zygzaka (wzór prosty) to fala 4. zapewne przybierze strukturę podwójnej trójki (forma złożona) i na odwrót. Tendencja zmienności nie mówi co się wydarzy, ale ostrzega czego oczekiwać nie należy. Tendencja równości fal Tendencja równości mówi, że dwa z trzech segmentów fali (1, 3, 5) mają tendencję do zachowania równości w przebytym czasie i dystansie. Reguła równości odnosi się szczególnie do dwóch niewydłużonych fal: Jeśli 1. fala jest wydłużona, reguła równości odnosi się do fal 3. i 5. Jeśli fala 3. jest wydłużona, reguła odnosi się do fal 1. i 5. Jeśli fala 5. jest wydłużona, reguła odnosi się do fal 1. i 3. W korektach (zygzak, pędząca) zazwyczaj równe są fale A. i C. Znajomość oraz umiejętność rozpoznania korekty pozwala na zajęcie pozycji w optymalnym miejscu. Dołączenie się do nowopowstającego trendu lub trendu, który już występuje umożliwi osiągnięcie zysków na rynkach finansowych. Poznając teorię Fal Eliota inwestor będzie w stanie poznać zarówno psychologiczne aspekty rynków jak i techniczne zależności pomiędzy ruchami cen. Pomimo tego, że teoria z początku była wykorzystywana jedynie do kursów akcji, obecnie stosowana jest prawie na wszystkich rynkach finansowych.