STS

Oscylator Stochastyczny (Stochastic – STS) powstał w latach 50-tych ubiegłego wieku, dzięki dr George’a Lane. STS należy do oscylatorów impetu i mierzy stosunek każdej ceny zamknięcia z ostatnim zakresem zmienności kursu. Autor wskaźnika zaobserwował, że podczas wyraźnego trendu zwyżkującego ceny zazwyczaj zamykają się blisko maksimum zakresu (faza akumulacji), a w wyraźnym trendzie zniżkującym blisko jego minimum (faza dystrybucji).

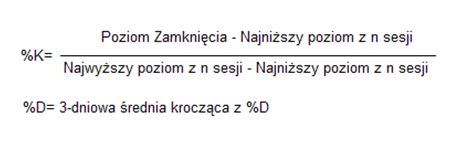

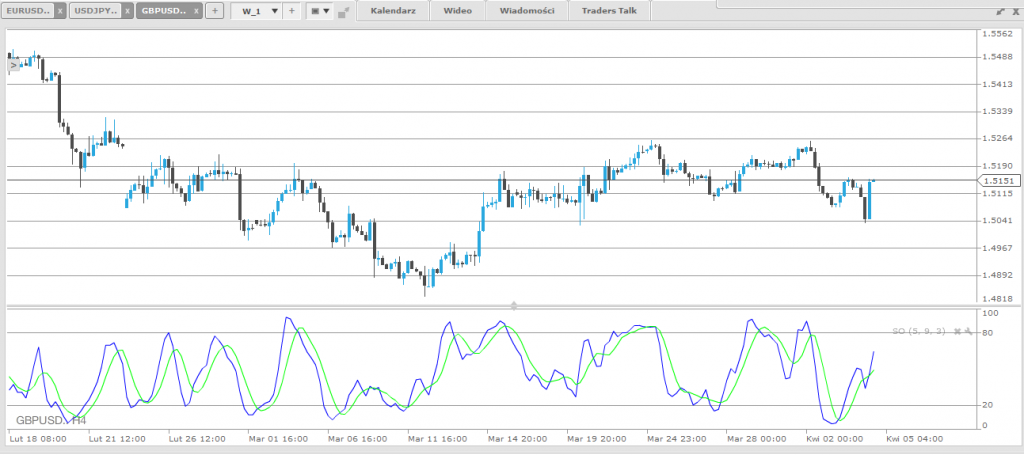

Oscylator ten porusza się w przedziale od 0 do 100, a jego wykres składa się z dwóch linii. Pierwszą z nich jest %K, która jest jego główną linią (niebieska linia na wykresie), a drugą jej wygładzone odbicie- %D, które funkcjonuje jak linia sygnalna.

Wzór:

gdzie: n – liczba badanych sesji. (Najczęściej przyjmuje się 14)

Na rynku funkcjonują, aż trzy wersje tego oscylatora: pełny, szybki i wolny. W skład pełnego wchodzą trzy zmienne: ilość okresów służąca do obliczenia linii sygnalnej %D, ilość okresów służącą do obliczenia %K oraz parametr „wygładzający” linię %K. Dzięki takiej ilości zmiennych uzyskuje się dużo większą elastyczność, uniwersalność i skuteczność w stosunku z jego pozostałymi wersjami. Szybki, jak sama nazwa sugeruje lepiej nadaje się do inwestycji krótkoterminowych. Wolny z kolei lepiej sprawdza się w inwestycjach długoterminowych, bowiem wymusza użycie dłuższej historii, jako materiału źródłowego.

Zastosowanie:

Przecięcie linii %K i %D. Sygnał kupna/sprzedaży powstaje w momencie przecięcia przez linię %K (niebieska linia) od dołu/góry niemalejącej/nierosnącej linii %D. Wiarygodność sygnałów znacznie wzrasta, kiedy dochodzi do przecięcia w rejonie poziomów wyprzedania i wykupienia.

Poziomy wykupienia i wyprzedania. Sygnał kupna/sprzedaży powstaje w momencie przebicia od dołu/góry poziomu wyprzedania/wykupienia przez wskaźnik. Konieczne jest tutaj wyznaczenie poziomów wykupienia i wyprzedania, które ustawia się zazwyczaj na wysokości 80-90%, a poziom wyprzedania na wysokości 10-20%.

Dywergencja. Wyszukuje się rozbieżności pomiędzy trendami oscylatora i kursu instrumentu. W trendzie spadkowym dywergencja ma miejsce, jeśli cena osiąga kolejne minima, ale oscylatorowi STS się to nie powiedzie i nie przebije swojego poprzedniego dna. Mówimy wówczas o dywergencji byka. Z dywergencją niedźwiedzia mamy do czynienia w analogicznie odwrotnej sytuacji.