Forex to inaczej rynek walutowy. Nazywany jest również w języku angielskim Foreign Exchange Market albo FX Market. Jest globalnym zdecentralizowanym lub pozagiełdowym rynkiem wymiany walut. Rynek ten określa kursy walut dla każdej waluty. Obejmuje wszystkie aspekty kupna, sprzedaży i wymiany walut po aktualnych lub ustalonych cenach. Pod względem wolumenu obrotu jest to zdecydowanie największy rynek na świecie.

Działa głównie za pośrednictwem instytucji finansowych, jednak każdy z nas może stać się uczestnikiem tego rynku, chociażby za sprawą wymiany jednej waluty na drugą przed wakacyjnym wyjazdem do innego kraju. Obecnie blisko 90% transakcji na rynku Forex stanowią transakcje spekulacyjne. Ze względu na swoją niezwykle wysoką płynność, rynek forex stał się bardzo atrakcyjnym miejscem dla inwestorów i spekulantów z całego świata.

Pozagiełdowy charakter tego rynku oznacza brak fizycznej siedziby czy lokalizacji, tak jak to jest w przypadku np. Warszawskiej Giełdy Papierów Wartościowych, czy Giełdy Nowojorskiej. Handel na tym rynku odbywa się bezpośrednio pomiędzy bankami, czy innymi instytucjami finansowymi za pośrednictwem rozwiązań technologicznych i sieci internetowej.

Dzięki coraz większej liczbie na rynku regulowanych firm brokerskich, ty też możesz zostać uczestnikiem rynku forex i inwestować w waluty CFD oraz inne instrumenty pochodne. Dowiedz się, jak wybrać najlepszego brokera Forex.

Najpopularniejsze pary walutowe na rynku Forex

Każda waluta dostępna na rynku forex ma swój indywidualny kod składający się z trzech liter, np. Euro – EUR, dolar – USD, czy frank szwajcarski – CHF. Handel walutami odbywa się zawsze w parach tzn. że prezentowana wartość oznacza stosunek jednej waluty do drugiej, np. EUR/USD (euro do dolara), GBP/USD (funt szterling do dolara) czy USD/JPY (dolar do jena japońskiego).

Najpopularniejsze pary walutowe występujące na rynku walutowym Forex to:

- EUR/USD – euro do dolara amerykańskiego

- GBP/USD – funt szterling do dolara amerykańskiego

- USD/CAD – dolar kanadyjski do dolara amerykańskiego

- USD/JPY – dolar amerykański do japońskiego jena

- USD/CHF – dolar amerykański do franka szwajcarskiego

Pary walutowe dzielimy na kilka grup:

Majors – czyli główne pary walutowe. W ich skład wchodzą waluty największych gospodarek świata. Należą do nich m.in.: EUR/USD, GBP/USD czy USD/CHF.

Minors – pozostałe, poza głównymi, pary walutowe występujące na rynku walutowym. Wśród nich znajdziesz m.in: USD/CAD, AUD/USD czy NZD/USD.

Exotic – pary, tzw. Egzotyczne, w których przynajmniej jedna waluta w parze pochodzi z kraju należącego do kraju rozwijającego się tzw. “emerging market”. Pary egzotyczne tworzą np. USD/RON, USD/PLN.

Cross – są to pary krzyżowe, w których nie ma dolara, np. EUR/JPY, EUR/PLN czy EUR/GBP.

Waluty surowcowe – nazywamy tak waluty z krajów, których gospodarki w znacznej mierze utrzymują się z eksportu surowców. Do takich walut należą: dolar australijski (AUD), dolar nowozelandzki (NZD), dolar kanadyjski (CAD) oraz korona norweska (NOK).

Para walutowa zbudowana jest z waluty bazowej i waluty kwotowanej. Walutą bazową jest pierwsza para wymieniona w parze, natomiast kwotowaną ta druga.

Co oznacza cena danej pary walutowej? Otóż kwotowanie oznacza ile waluty kwotowanej (drugiej w parze) możesz kupić za jedną jednostkę waluty bazowej (pierwszej w parze).

Na przykład, jeśli cena pary EUR/USD wynosi 1.1100 oznacza to, że 1 euro (1 EUR) kupisz za 1,11 dolarów (1.11 USD). Analogicznie jeśli para USD/JPY kosztuje 108.00 tzn., że 1 dolara (1 USD) kupisz za 108 jenów japońskich (108 JPY).

Jak inwestować na rynku Forex?

Najprostszym sposobem inwestowania na rynku forex jest fizyczny zakup danej waluty. W momencie, gdy uważasz, że wartość danej waluty będzie rosła, możesz zakupić ją w postaci banknotów lub monet, a następnie sprzedać, gdy osiągnie oczekiwaną przez Ciebie wartość. Jednak fizyczny zakup walut często wiąże się ze sporym utrudnieniem w postaci dostępności danej waluty w kantorze, jest niewygodne i w gruncie rzeczy czasochłonne. Dzięki rozwojowi cyfryzacji i technik komputerowych, w dzisiejszych czasach możliwe jest inwestowanie w waluty za pośrednictwem platformy inwestycyjnej bez konieczności wychodzenia z domu. Jedyne co Ci potrzeba do dokonania takich transakcji jest łącze internetowe i konto u brokera. Są to tzw. instrumenty pochodne, co oznacza że ich wartość uzależniona jest od wartości instrumentów bazowych, które stanowić mogą np. kurs walutowy, surowiec czy indeks giełdowy. Dzięki inwestowaniu w instrumenty pochodne, możesz zyskiwać na zmienności ceny aktywa bazowego bez konieczności fizycznego jego zakupu. Najpopularniejszym instrumentem pochodnym jest kontrakt CFD (ang. Contract for difference). Obok kontraktów CFD dostępne są także: kontrakty terminowe futures lub forward, opcje, IRSy, warranty czy swapy walutowe, jednak to właśnie CFD-ki są tymi najpopularniejszymi i najczęściej oferowanymi instrumentami pochodnymi dla inwestorów indywidualnych.

Czym dokładnie są kontrakty CFD?

CFD (ang. Contract for difference) to tzw. instrumenty pochodne stanowiące kontrakt na różnice kursowe. Inaczej mówiąc, jest to rodzaj umowy pomiędzy stronami transakcji, które w ramach tej umowy zobowiązują się do wymian kwoty, której wartość stanowi różnica pomiędzy ceną otwarcia, a ceną zamknięcia pozycji. CFD są pozagiełdowymi instrumentami pochodnymi, co oznacza, że transakcje są dokonywane bezpośrednio między stronami transakcji, a ich cena uzależniona jest od wartości aktywów bazowych. Do aktywów bazowych możemy zaliczyć: waluty, akcje, indeksy, towary, kryptowaluty i inne. Cechą charakterystyczną kontraktów CFD jest fakt, że inwestując w nie nie stajesz się faktycznym posiadaczem danego aktywa, czyli nie dokonujesz jego faktycznego zakupu.

Forex stanowi najbardziej płynny rynek, dlatego cieszy się taką popularnością wśród inwestorów indywidualnych. Ponadto mają na to wpływ poniższe czynniki:

Godziny handlu – rynek forex daje możliwość inwestowania przez 24h na dobę od poniedziałku do piątku.

Łatwa dostępność – rozpoczęcie inwestowania na rynku forex nie wymaga od Ciebie dużego nakładu finansowego, co czyni go dostępnym dla każdego, kto ma do dyspozycji wolne raptem kilkaset złotych, dolarów czy euro. Nie wymaga się żadnego minimalnego depozytu, więc możesz rozpocząć kwotą dogodną dla siebie.

Dźwignia finansowa – kontrakty CFD działają na podstawie tzw. dźwigni finansowej. Daje ona możliwość obracania dużo większym kapitałem niż wartość inwestycji. Na przykład jeśli chcesz zainwestować w parę walutową EUR/USD o wartości 10000 euro, potrzebujesz jedynie 333 euro depozytu zabezpieczającego. Dowiedz się więcej na temat dźwigni finansowej tutaj.

Niskie koszty handlu – większość brokerów nie liczy żadnych kosztów za otwarcie czy prowadzenie rachunku, natomiast prowizje od kupna i sprzedaży są wielkości tysięcznych procenta. Jedyny koszt na rynku forex może stanowić spread lub spread razem z prowizją.

Handel na wzrosty i na spadki – w odróżnieniu od inwestowania np. w akcje, handel na rynku forex daje możliwości spekulacyjne w obie strony, tzn. zarówno wtedy gdy cena rośnie, jak i wtedy kiedy spada. Spekulacja na wzrost oznacza otwarcie pozycji długiej, na spadek natomiast pozycji krótkiej.

Duża zmienność – zmienność to jedna z najważniejszych cech czyniących rynek forex tak atrakcyjnym dla inwestorów indywidualnych. Dzięki niej pojawia się dużo możliwości inwestycyjnych i właściwie w każdym momencie można przystąpić do handlu. Rynek forex cechuje się największą zmiennością na świecie.

Platformy handlowe – platforma to najważniejsze narzędzie, dzięki któremu możesz inwestować na rynku forex. Dzięki rosnącej popularności spekulacji na rynku forex, segment ten stał się bardzo zaawansowany technologicznie, a brokerzy prześcigają się w nowościach na platformach inwestycyjnych, które mają służyć zwiększeniu wygody inwestycyjnej. Dobra platforma dostarczy Ci odpowiednich narzędzi do skutecznego handlu, jak np. Notowania walut online, narzędzia analizy technicznej, najnowsze informacje rynkowe oraz kalendarz ekonomiczny. Te i wiele więcej narzędzi znajdziesz na autorskiej platformie domu maklerskiego XTB – xStation.

Demo – konto demo to wierne odzwierciedlenie realnego konta na wirtualnym rachunku, gdzie możesz zarządzać wirtualnym kapitałem bez ponoszenia realnego ryzyka utraty środków. Dzięki temu możesz bezpiecznie nauczyć się funkcjonalności platformy oraz lepiej poznać poszczególne rynki.

Sesje handlowe

Rynek forex jest otwarty dla inwestorów przez 24h na dobę 5 dni w tygodniu, czyli od poniedziałku do piątku. Każdy dzień handlowy dzieli się na trzy podstawowe sesje:

- Sesja azjatycka (Tokio)

- Sesja europejska (Londyn)

- Sesja amerykańska (Nowy Jork)

Tokio, Londyn oraz Nowy Jork to trzy największe centrale finansowe na świecie, w których mieści się najwięcej wpływowych instytucji finansowych. Stąd też te trzy miasta wyznaczają moment otwarcia i zamknięcia danej sesji każdego dnia na rynku forex.

Różne pary walutowe będa odznaczać się zmienną płynnością w zależności od rozpoczęcia lub zakończenia się danej sesji. Na przykład para AUD/USD będzie znacznie aktywniejszą parą podczas otwarcia azjatyckiej sesji, a para EUR/PLN wykaże się większą zmiennością podczas otwarcia sesji europejskiej.

Handel na rynku Forex odbywa się zawsze od godz. 23:00 w niedzielę do godziny 22:00 w piątek czasu polskiego.

Terminologia związana z inwestowaniem na rynku Forex

Warto zapoznać się z podstawowymi pojęciami występującymi na rynku forex, aby lepiej zrozumieć jego wszystkie składowe i mechanizm funkcjonowania tego rynku.

Pozycja długa (long) – pozycja, którą otwierasz z zamiarem, że cena będzie rosła, więc oczekiwany zysk jest po wzroście ceny danego aktywa. Natomiast w sytuacji, w której cena zacznie spadać, twoja inwestycja odnotuje stratę.

Pozycja krótka (short) – pozycja przeciwna do pozycji długiej. Oznacza to, że otwierasz ją wtedy, gdy uważasz, że cena danego aktywa będzie spadać. Wówczas wraz ze spadkiem ceny, twoje zyski rosną, natomiast wraz ze wzrostem ceny, ponosisz stratę.

Cena ask – cena zakupu pary walutowej

Cena bid – cena sprzedaży pary walutowej

Spread walutowy – spread stanowi różnicę pomiędzy ceną zakupu (ask) a ceną sprzedaży (bid). Nie jest on wartością stałą, a szczególnie w okresie wzmożonej zmienności bądź znacząco niskiej płynności, jest wyraźnie większy. Dla przykładu, spread na parze EUR/USD będzie dużo niższy podczas sesji europejskiej w porównaniu do sesji azjatyckiej, co wiąże się ze znacznie tańszym handlem podczas sesji w Londynie.

Pips (pip) – waluty kwotowane są do czwartego miejsca po przecinku, za wyjątkiem pary USDJPY, która kwotowana jest jedynie do drugiego miejsca po przecinku. Właśnie tę jednostkę nazywamy pipsem (0.0001 i 0.01 dla USDJPY). Jednego pipsa możemy podzielić na mniejszą jednostkę, czyli punkt, gdzie 1 pips daje nam 10 punktów. Jeśli cena danej pary walutowej, np. EURUSD wynosi 1.1100 i wzrośnie o 1 pips to wzrośnie do wartości 1.1101. Więcej o pipsach dowiesz się stąd.

Lot – nazywamy tak wielkość transakcji na rynku. Wielkość jednego lota wynosi 100000 jednostek waluty bazowej. Możliwe wielkości to jeszcze mini lot oraz mikro lot.

Dźwignia finansowa (lewar) – mechanizm wbudowany w system kupna/sprzedaży instrumentów pochodnych, dzięki któremu możesz inwestować posiadając jedynie procent nominalnej wartości danego aktywa. Maksymalna dźwignia dla głównych par walutowych w Polsce wynosi 1:30, co oznacza, że inwestując w kontrakt CFD na parę EUR/USD o wartości 100000 euro, potrzebujesz jedynie 3333 euro depozytu zabezpieczającego. Dla pozostałych par walutowych dźwignia wynosi 1:20. Możesz uzyskać większą dźwignię tylko jeśli posiadasz status klienta doświadczonego lub klienta profesjonalnego.

Więcej na temat dźwigni finansowej przeczytasz tutaj.

Margin – nazywamy tak depozyt zabezpieczający, który jest niezbędny podczas inwestowania w instrumenty z dźwignią finansową. Wielkość inwestycji oraz dźwigni dyktują wysokość depozytu zabezpieczającego. Przy dźwigni 1:30 margin wynosi 3.33% wartości nominalnej inwestycji, a przy dźwigni 1:20 jest to 5%.

Swap / punkty swapowe – punkty swapowe są naliczane jako dodatkowy koszt zawarcia pozycji w momencie, gdy zostawisz ją otwartą przez noc. Wartość tych punktów różni się w zależności od rynku, na którym masz otwarte pozycje, a także od tego, czy otwarta pozycja jest długa, czy krótka.

Stop loss (SL) – zlecenie zabezpieczające, określające poziom maksymalnej straty. Jeśli cena dobije do tego punktu, twoja pozycja zostanie automatycznie zamknięta w tym miejscu, a ty nie poniesiesz większej straty.

Take profit (TP) – zlecenie zabezpieczające, określające poziom zysku, jaki chcesz osiągnąć. Jeśli cena dobije do tego poziomu, twoja transakcja zostanie automatycznie zamknięta, księgując tym samym zysk na Twoim rachunku.

Jak analizować rynek Forex?

Dwie główne analizy rynku forex to analiza techniczna oraz analiza fundamentalna.

Analiza techniczna oparta jest na wykresach i kieruje się trzema podstawowymi zasadami:

- Rynek dyskontuje wszystko – zasada zakładająca, że czynniki fundamentalne nie mają wpływu na kształtowanie się rynku, bo zostały wcześniej już wzięte pod uwagę

- Ceny podlegają trendom – zasada zakładająca, że cena zazwyczaj porusza się w zgodzie z trendem. Daje ona prawdopodobieństwo ruchu ceny w kierunku ukształtowanego trendu, niż jego odwrócenie.

- Historia się powtarza – po uważnej analizie wykresów historycznych zauważalne są pewne powtarzalne schematy, wg. których cena powtarza swój ruch w kolejnych okresach.

Analiza fundamentalna natomiast jest przeciwieństwem analizy technicznej. Jej cała uwaga poświęcona jest wydarzeniom ze świata, danym makroekonomicznym, dzięki którym inwestor spekuluje nad zachowaniem się danego rynku. Szczególną uwagę inwestorzy poświęcają polityce monetarnej prowadzonej przez banki centralne, a należą do nich przede wszystkim prognozu i publikacje stóp procentowych, interwencje i tzw. Operacje otwartego rynku.

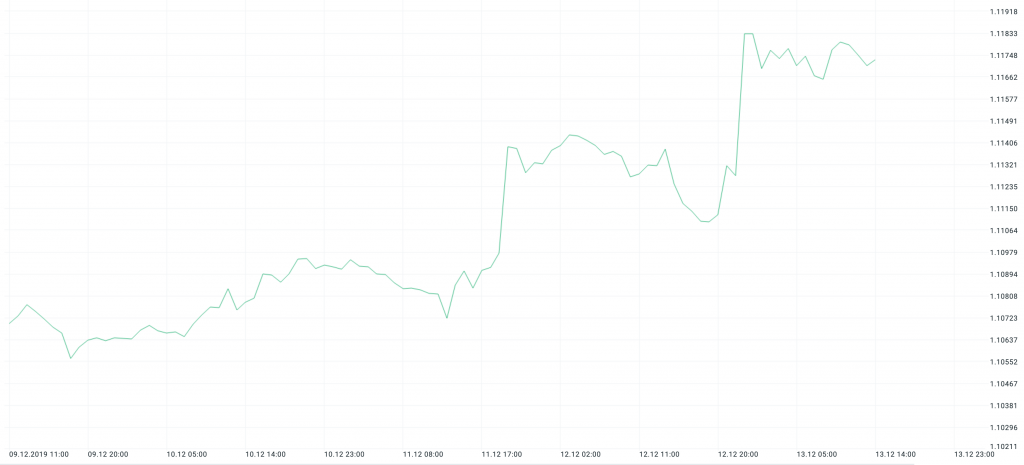

Rodzaje wykresów

Na platformie inwestycyjnej masz możliwość ustawienia odpowiedniego dla siebie rodzaju wykresu. Możesz wybrać spośród następujących możliwości:

Wykres liniowy – najprostszy rodzaj wykresu. Linia rysuje się stopniowo dobijając do kolejnej ceny zamknięcia

Wykres słupkowy (OHLC) – na wykresie słupkowym widzisz już nie tylko ceny zamknięcia, ale także ceny otwarcia. Ponadto odczytać możesz też najwyższą i najniższą cenę z danego okresu. Jeden słupek oznacza przedział cenowy, w jakim cena poruszała się w ustalonym przedziale cenowym.

Wykres świecowy – wykres świecowy zawiera dokładnie te same informacje co wykres słupkowy, z tymże jest jest dużo bardziej przejrzysty, dzięki czemu jest najczęściej wybieraną formą wykresu przez inwestorów.

Wyróżniamy jeszcze wykresy takie jak: punktowo-symboliczny, Renko, Heiken-ashi oraz Kagi.

Każdy wykres możesz ustawić w dostępnych interwałach czasowych. Najniższy to jednominutowy (M1), najwyższy to jednomiesięczny (MN).

Style inwestowania na rynku Forex

Styl, według którego inwestujesz zależy przede wszystkim od rodzaju rynku, na jakim inwestujesz oraz od czasu realizacji transakcji. Możesz inwestować długo – oraz krótkoterminowo. W nomenklaturze forexowej natkniesz się na następujące style inwestycyjne:

Day trading – w tym stylu inwestycyjnym nie trzymasz pozycji dłużej niż jeden dzień. Celem takiej metody inwestycyjnej jest unikanie dodatkowych kosztów wynikających z naliczania punktów swapowych przez noc. Z uwagi na krótki czas realizacji transakcji zazwyczaj styl ten bazuje na analizie technicznej i niskich interwałach czasowych.

Scalping – jest odmianą day-tradingu, z tymże długość otwarcia pozycji trwa od kilku sekund do maksymalnie kilku minut. Dominującą praktyką w tym stylu są blisko ustawione zlecenia zabezpieczające. Scalping odbywa się zazwyczaj na niskich interwałach czasowych, jak M1 iM5.

Trading pozycyjny – innymi słowy to inwestowanie długoterminowe. Zdecydowanie styl opierający się na analizie fundamentalnej. Inwestorzy posługujący się w tradingu pozycyjnym analizą techniczną, ustawiają przeważnie interwał dzienny (D1), tygodniowy (T1), a nawet miesięczny (MN).

Swing Trading – w tym stylu inwestor skupia się na zidentyfikowaniu odpowiedniego punktu wejścia, w taki sposób aby jak najlepiej wykorzystać z dużego ruchu cenowego. Pozycje zazwyczaj przetrzymuje się przez kilka dni, a nawet kilka tygodni. Jest to styl, który można by było ulokować pomiędzy daytradingiem a tradingiem pozycyjnym.

News trading – metoda inwestycyjna polegająca przede wszystkim na wiadomościach rynkowych i przewidywaniu ich wpływu na nastroje rynków. Kiedy publikowane są istotne dane makroekonomiczne, na rynkach zazwyczaj płynność maleje, natomiast rośnie zmienność. Ważna jest precyzja i czas realizacji transakcji. Inwestorzy posiłkują się zazwyczaj automatycznymi strategiami.

Carry trading – metoda handlu długoterminowego, w ramach której wykorzystuje się dodatnie punkty swapowe. Kluczowym elementem tej strategii jest dobór pary walutowej z dużą różnicą procentową tworzących ją walut. Najpopularniejszymi parami dla tej metody handlu sa EUR-TRY oraz USD/ZAR.

Forex na demo

Demo to rachunek inwestycyjny odzwierciedlający realną sytuację na rynkach, na których możesz zawierać transakcje, posługując się wirtualnym kapitałem. Oznacza to, że nie ponosisz żadnego ryzyka utraty prawdziwych środków. Platforma demo to doskonałe narzędzie dla początkujących inwestorów, którzy muszą zapoznać się z funkcjonowaniem platformy oraz dopiero uczą się rynków i nastrojów na nich panujących.

Taki bezpłatny rachunek demo możesz założyć w XTB. Konto demo daje Ci dostęp do dokładnie tych samych instrumentów, co konto rzeczywiste. Ponadto otrzymasz na nim również 10000 PLN wirtualnych środków, które możesz zacząć inwestować w poszczególne instrumenty. Konto demo ma ważność przez 30 dni, następnie wygasa. Aby otworzyć konto demo w XTB wystarczy wypełnić formularz.