Formacja ABCD jest trzecią, kolejno najczęściej spotykaną formacją harmoniczną na wykresach cen instrumentów. Jej genezy należy doszukiwać się już w latach 30stych XX wieku. Pierwsza wzmianka w literaturze pojawiła się w książce „Profits in the stock market” H.M Gartley’a., który wstępnie opisał o zależności pomiędzy mierzonymi ruchami trzech odcinków.

Struktura formacji ABCD jest bardzo prosta. Zawiera ona 3 fale, po których następuje ruch zwrotny. Formacja bardzo często ma również postać korekty typu zygzak. Ruch zwrotny jest zgodny z głównym trendem i przeciwny wobec całej formacji. Wyróżniamy dwa typy formacji ABCD: formacją wzrostowa i spadkowa.

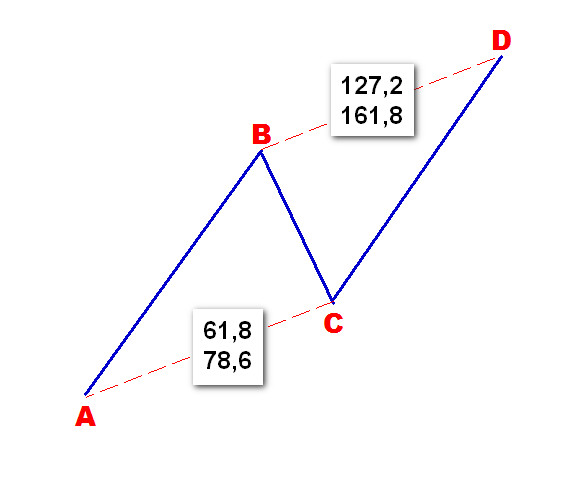

Wzrostowa formacja ABCD

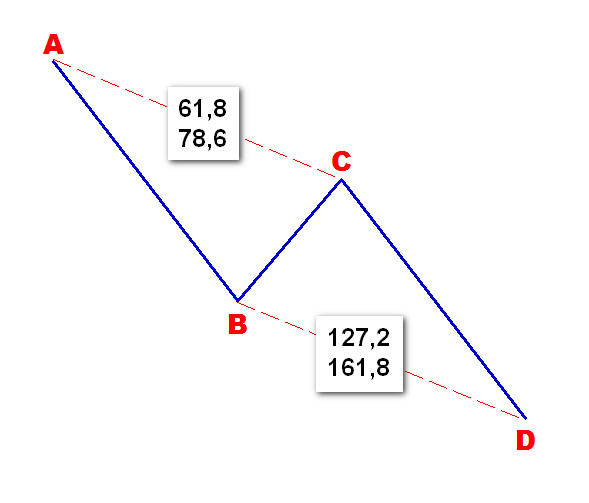

Spadkowa formacja ABCD

Jak widzimy powyżej, formacja składa się z trzech fal. Fale AB i CD określają orientację formacji, natomiast fala BC to fala korekcyjna. Aby formacja miała zastosowanie i została prawidłowo zinterpretowana muszą wystąpić ściśle określone zależności pomiędzy mierzeniem kolejnych odcinków:

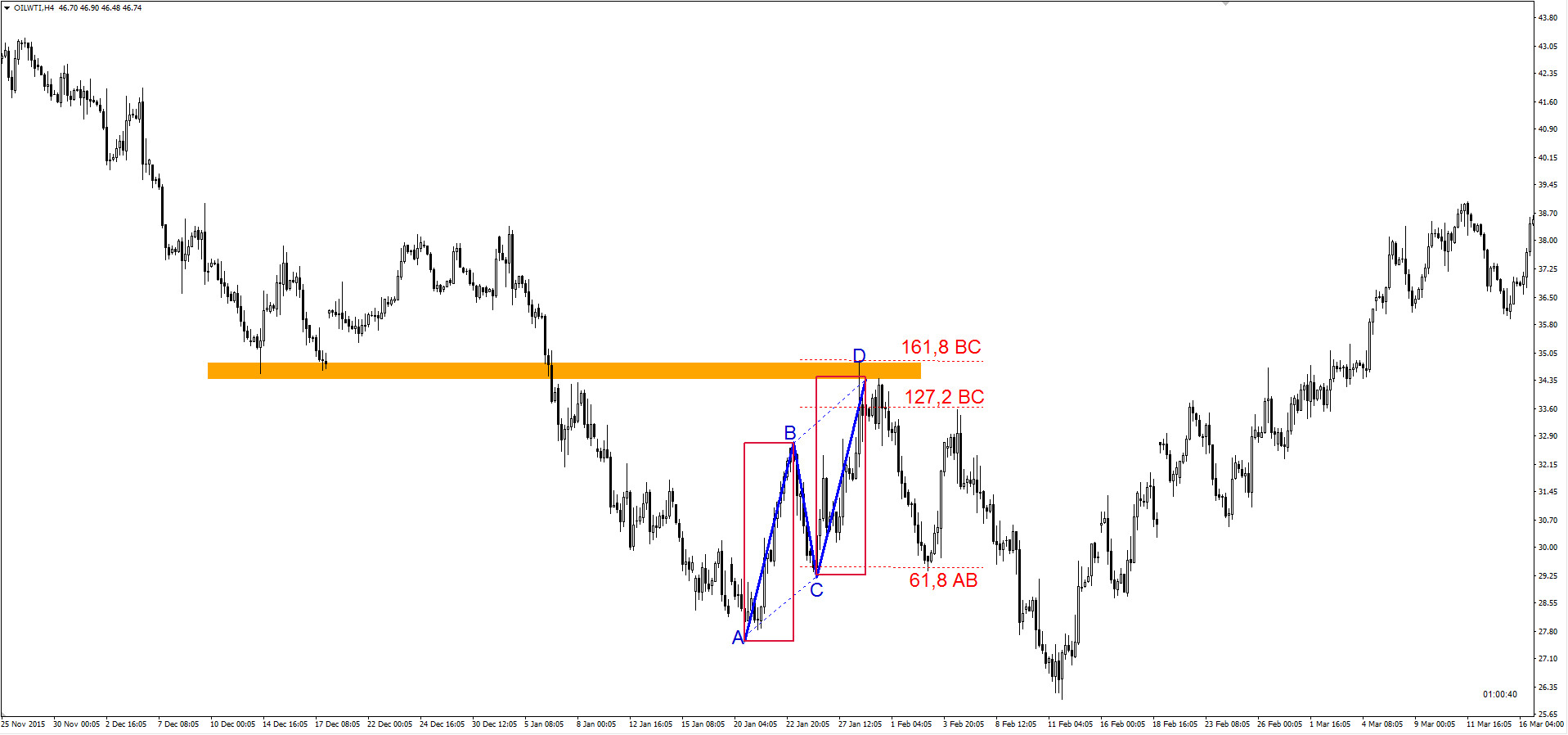

- Punkt C powinien znajdować się w przedziale zniesień 61,8-78,6 fali AB

- Punkt D powinien znajdować się przedziale zniesień 127,2-161,8 fali BC

- AB=CD

- Czas kształtowania się fal AB i CD jest zbliżony (możliwe jest również, iż czas powstawania odcinka CD będzie stanowił 127,2% lub 161,8% czasu, w którym kształtował się odcinek AB)

Praktyczne zastosowanie

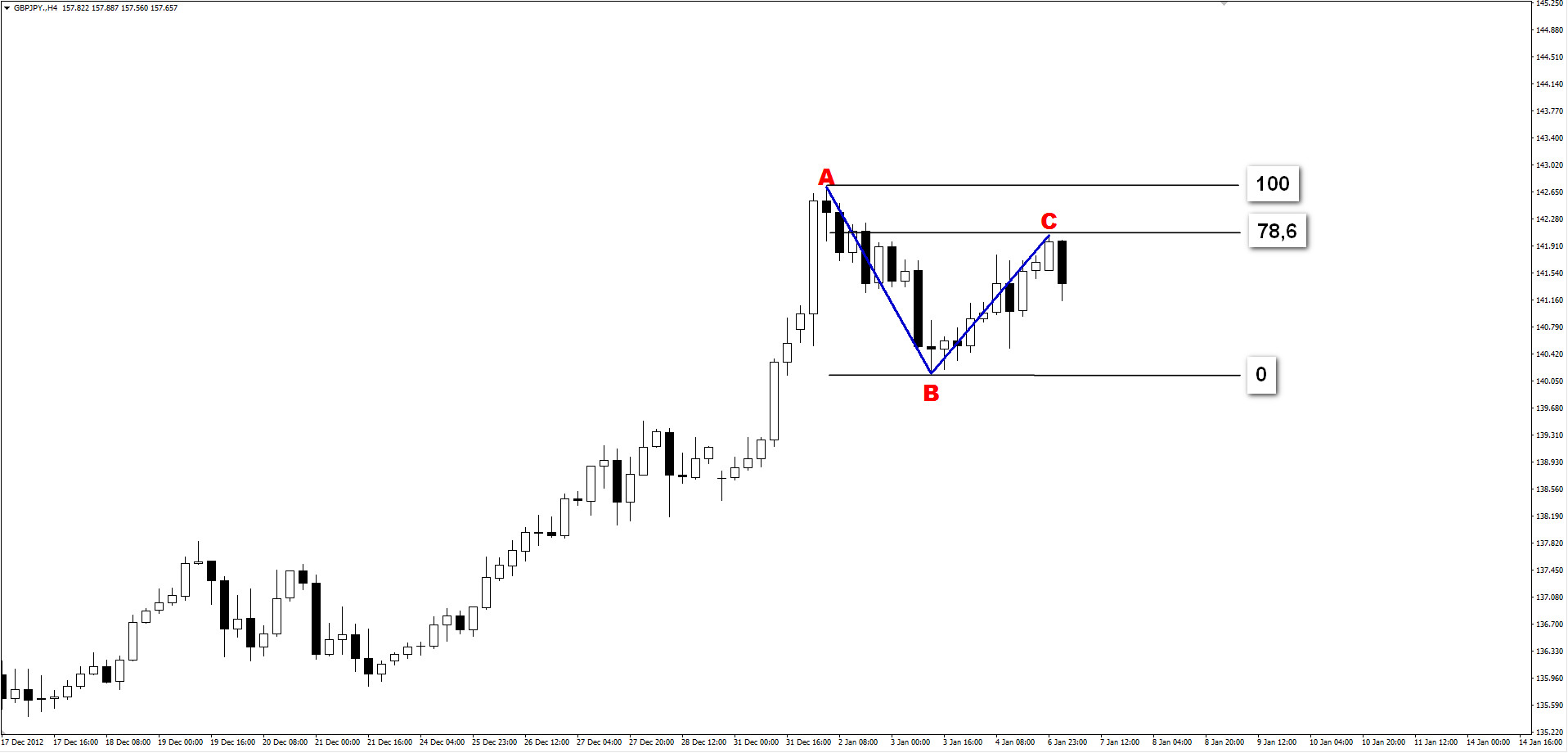

Formacja wzrostowa

Poniżej przedstawiam przykład wzrostowej formacji ABCD. Na samym początku głównym zadaniem inwestora jest odnalezienie punktu A, który stanowić powinien istotny, wyraźny szczyt. Następnie wyznaczamy punkt B- wyraźny dołek. Na tym etapie przy pomocy poziomów Fibonacciego mierzymy odcinek AB i oczekujemy na rozwój sytuacji. Punkt C powinien koniecznie znajdować się poniżej punktu A oraz w okolicach zniesień 61,8-78,6 AB.

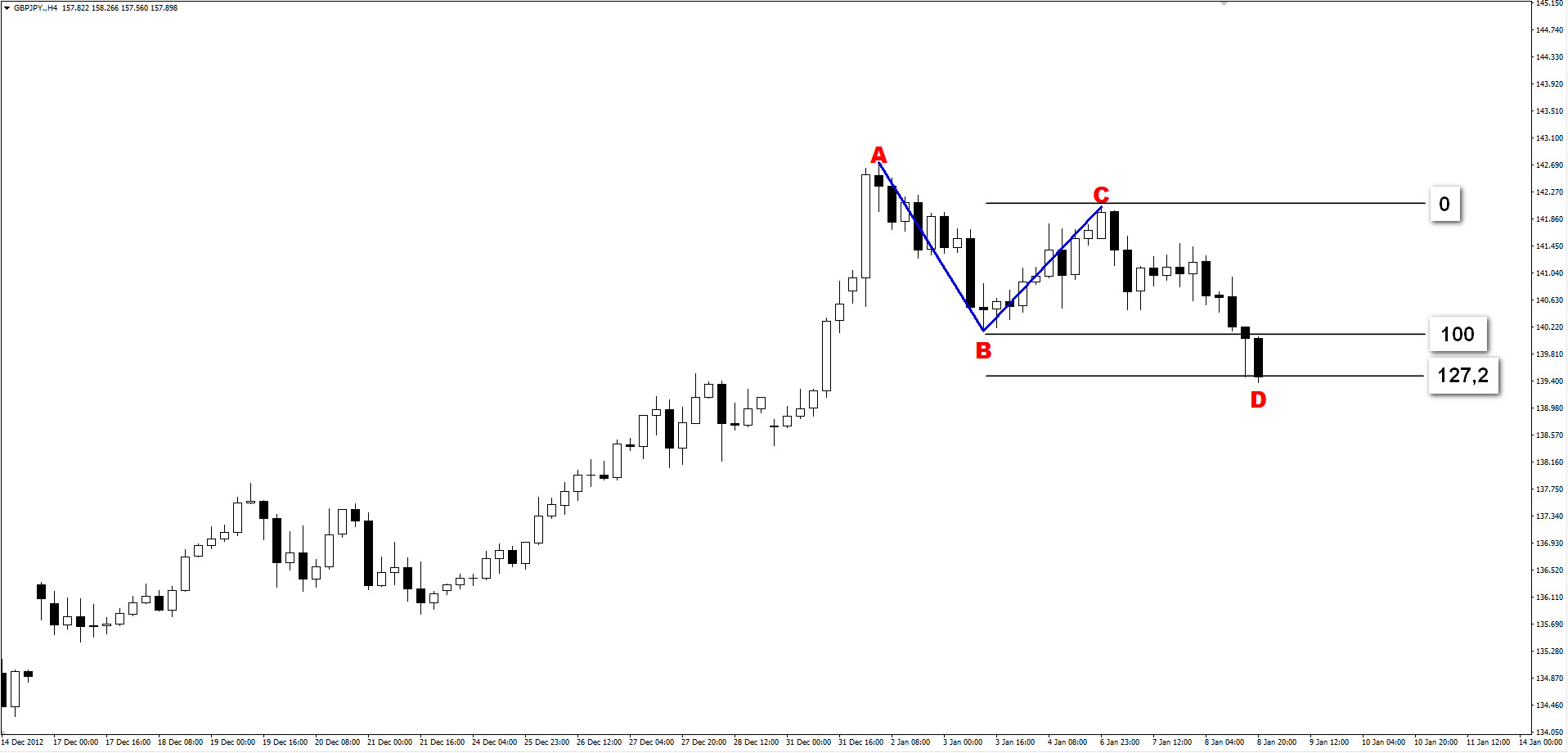

Kolejnym zadaniem inwestora jest oczekiwanie na punkt D, który po pierwsze koniecznie musi znajdować się poniżej punktu B, wyznaczając nowy lokalny dołek. Po drugie powinien znajdować się w przedziale 127,2-161,8 poziomów Fibonacciego odcinka BC.

Gdy cena osiągnie oczekiwany przez nas poziom, kolejnym krokiem jest pojawienie się formacji świecowej, która stałaby się sygnałem że wykres dotarł to potencjalnego punktu odwrotu. Bardzo często zdarza się, że punkt D wypada również na istotnym poziomie wsparcia/oporu. Wartym uwagi jest, że wsparcia i opory często testowane są dwukrotnie, tworząc tym samym formacje cenowe, które jeszcze bardziej mogą nas utwierdzić w podjęciu właściwej decyzji inwestycyjnej.

Punkt D znalazł się na mierzeniu na 127,2 BC. Dodatkowo cena zareagowała na poziom wsparcia, w którym pojawiła się formacja młota. Cena ponownie przetestowała wsparcie, po czym utworzył się kolejny popytowy sygnał – formacja objęcia hossy. Jak widać na powyższym przykładzie, cena obrała kierunek wzrostów, realizując pierwszy target w punkcie C, po czym błyskawicznie osiągnięto poziom punktu A.

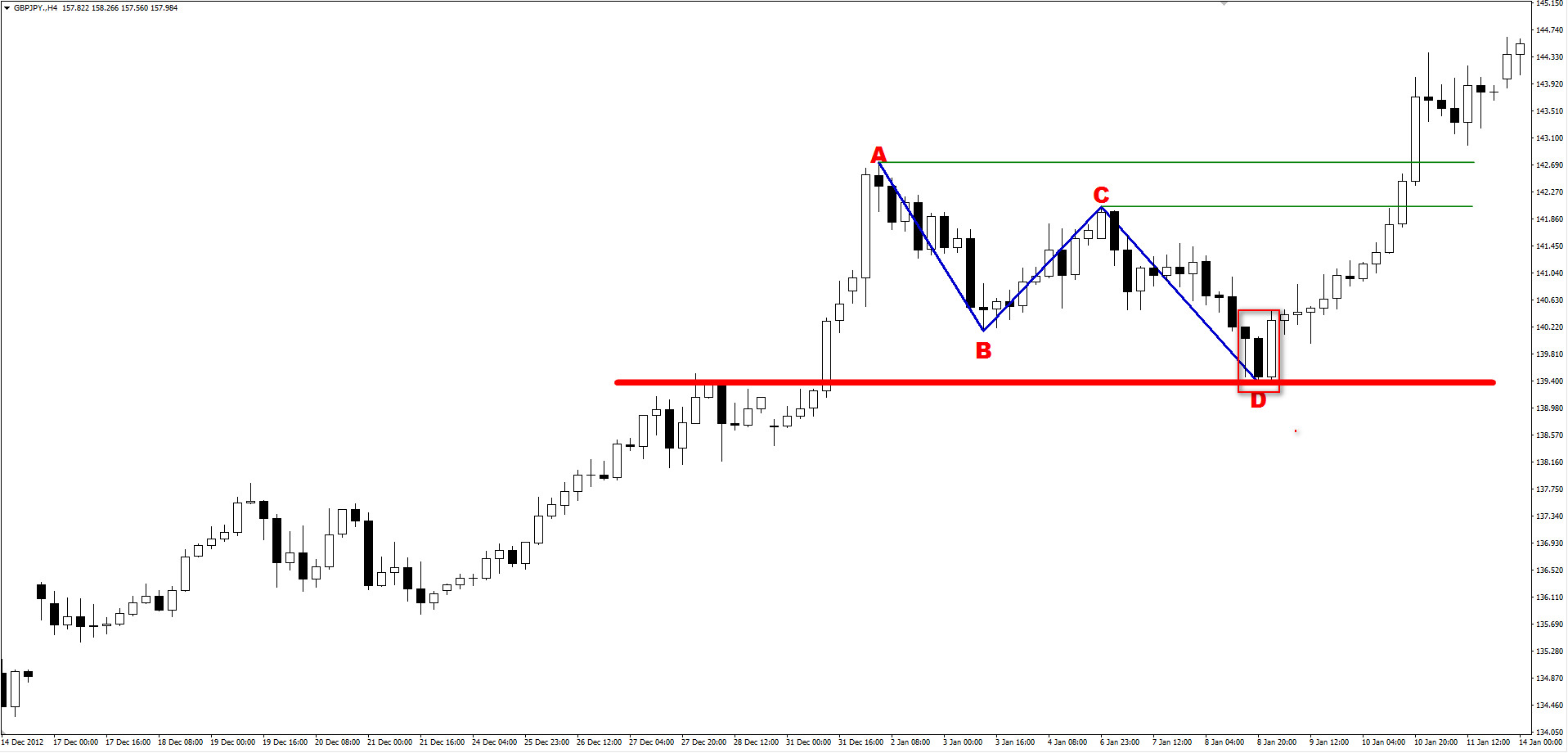

Formacja spadkowa

W przypadku formacji spadkowej sytuacja jest odwrotnie proporcjonalna jak w wyżej opisanym przykładzie formacji wzrostowej. Tym samym punkt A określony jest wyraźnym dołkiem, natomiast punkt istotnym szczytem. Punkt C powinien znajdować się w przedziale 61,8-78,6 mierzenia odcinka AB, natomiast punkt D powinien ukształtować się powyżej punktu B w okolicach 127,2-161,8 zniesienia fali BC.

W powyższym przykładzie mam spełnione wszystkie warunki formacji: równość odcinków AB i CD, czas tworzenia fal AB i CD jest identyczny oraz punkty C i D znajdują się w przedziałach mierzenia zgodnych z doktryną formacji.

Punkt D ukształtował się na istotnym poziomie oporu, przy którym utworzył się podażowy pin bar na interwale H1. Cena przetestowała jeszcze poziom oporu, by następnie runąć w dół, osiągając target w punkcie C. Po czym nastąpiła korekta i ponowny spadem ceny przebijający poziom punktu A. Formacja harmoniczna ABCD spełniła się w 100%.

Marcin Obiała – z rynkiem walutowym związany jest od wielu lat. Zwolennik analizy technicznej, specjalizuje się w geometrii rynku. Swoją strategię buduje w oparciu o jasne rozwiązania zgodnie z zasadą – „Keep it stupid simple”.