Wprowadzenie

Giełdy to instytucje organizujące obrót wystandaryzowanymi instrumentami finansowymi takimi jak akcje, obligacje, opcje oraz kontrakty futures.

Dwie największe amerykańskie giełdy zlokalizowane są w Nowym Yorku. New York Stock Exchange (NYSE) oraz American Stock Exchange (AMEX). Pozostałe główne rynki znajdują się także w Londynie, Paryżu, Mediolanie, Hong Kongu, Toronto oraz Tokio.

Dostęp do rynku giełdowego dla firm i osób fizycznych jest możliwy poprzez wyspecjalizowanych pośredników. Giełdy stanowią pole działania dla brokerów, zawierających transakcje pomiędzy sobą, lecz na rachunek klientów oraz otwierających pozycje na własny rachunek dealerów. W Polsce rolę giełdy pełni powołana przez Skarb Państwa Giełda Papierów Wartościowych w Warszawie.

Giełda Papierów Wartościowych jest spółką akcyjną powołaną przez Skarb Państwa 12 kwietnia 1991 roku, 16 kwietnia odbyła się pierwsza sesja na GPW, na której, w systemie kursu jednolitego, zawierano transakcje na akcjach 5 spółek – Tonsil, Próchnik, Krosno, Kable, Exbud. Od początku obrót papierami wartościowymi odbywał się w formie elektronicznej.

Organizacja obrotu instrumentami finansowymi

Głównym zadaniem Giełdy Papierów Wartościowych w Warszawie jest organizacja obrotu instrumentami finansowymi. Zadanie jest to spełnione poprzez zapewnienie przez Giełdę koncentracji w jednym miejscu i czasie ofert kupujących i sprzedających w celu wyznaczenia optymalnego kursu i realizacji transakcji.

Rynek kierowany zleceniami

Na warszawskiej Giełdzie występuje rynek kierowany zleceniami. Wspomniany system obrotu charakteryzuje się tym, że kursy instrumentów finansowych ustalane są w oparciu o zlecenia kupna i sprzedaży. W praktyce oznacza to, że w celu ustalenia ceny instrumentu finansowego sporządza się zestawienie zleceń zawierających transakcje kupna i sprzedaży. Dopasowanie zleceń znajdujących się w systemie dokonuje się według ściśle określonych zasad obowiązujących na giełdzie, zaś realizacja zleceń odbywa się w trakcie sesji giełdowych. W przypadku, gdy na rynku występuje małe zainteresowanie danym instrumentem finansowym tj. niewielka jest ilość zleceń kupna i sprzedaży składanych podczas sesji giełdowej. Dla poprawienia płynności instrumentu animatorzy rynku (członkowie giełdy lub inne instytucje finansowe), mogą składać zlecenia kupna lub sprzedaży danego instrumentu na własny rachunek.

Przedmiotem handlu na Giełdzie Papierów Wartościowych są papiery wartościowe dopuszczone do obrotu: akcje, obligacje, prawa poboru, prawa do akcji, certyfikaty inwestycyjne, ETF-y oraz instrumenty pochodne: kontrakty terminowe, opcje, jednostki indeksowe, instrumenty strukturyzowane.

Rynki giełdowe mają charakter regulowany, tym samym podlegają precyzyjnym regulacjom, a prowadzony na nich obrót instrumentami ma charakter scentralizowany. Obrót organizowany i prowadzony jest przez instytucję giełdy. Głównym celem Giełdy jest zorganizowanie odpowiednich warunków formalnych, prawnych oraz technicznych dla przyjmowania i realizacji zleceń kupna i sprzedaży instrumentów finansowych, które zostały dopuszczone do publicznego obrotu.

Poniżej zostały zaprezentowane najbardziej charakterystyczne cechy obrotu giełdowego:stałe zasady handlu (określone regulaminami)

anonimowość drugiej strony transakcji przy zawieraniu transakcji

stały czas i miejsce prowadzenia obrotu

standaryzację instrumentów finansowych znajdujących się w obrocie giełdowym

jasne reguły prowadzenia rozliczeń giełdowych

Poza Giełdą Papierów Wartościowych, której zadaniem jest organizowanie obrotu giełdowego, na rynku działa również szereg instytucji tworząc tym system organizacyjno-prawny rynku kapitałowego.

Wśród tych instytucji należy wyróżnić Komisję Nadzoru Finansowego, która sprawuje nadzór nad rynkiem bankowym, sektorem kapitałowym, ubezpieczeniowym i emerytalnym, nadzór nad instytucjami płatniczymi i biurami usług płatniczych oraz nad instytucjami pieniądza elektronicznego. Głównym celem Komisji jest zapewnienie właściwego funkcjonowania tego rynku, jego stabilności, bezpieczeństwa oraz przejrzystości, zaufania do rynku finansowego, a przede wszystkim zapewnienie ochrony interesów uczestników rynku kapitałowego.

Nad prawidłowym rozliczeniem obrotu transakcji giełdowych kontrolę sprawuje Krajowy Depozyt Papierów Wartościowych.

Do zadań KDPW należy:

- Prowadzenie kont depozytowych dla uczestników obrotu (inwestorów), na których w formie elektronicznego zapisu, rejestrowane są papiery wartościowe.

- Rejestracja oraz przechowywanie zdematerializowanych instrumentów finansowych.

- Rozrachunek transakcji dokonywanych na rynkach regulowanychtakich jak GPW oraz BondSpot, a także transakcji zawieranych poza rynkiem regulowanym takich jak NewConnect, Treasury BondSpot.

- Sprawowanie nadzoru nad zgodnością wielkości emisji papierów wartościowych znajdujących się w obrocie giełdowym.

- Realizacja zobowiązań emitentów wobec posiadaczy papierów wartościowych (np. wypłata dywidendy, scalanie akcji).

- Przydzielanie kodów ISIN (International Securities Identifying Numbers) polskim emisjom papierów wartościowych.

Zasady obrotu

Giełda Papierów Wartościowych w Warszawie działa w oparciu o:Ustawy z dnia 29 lipca 2005 r.:

– o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych („ustawa o ofercie i spółkach);

– o obrocie instrumentami finansowymi („ustawa o obrocie”);

– o nadzorze nad rynkiem kapitałowym („ustawa o nadzorze”).

Regulamin GPW dotyczy kwestii formalnych związanych z wprowadzeniem do obrotu giełdowego instrumentów finansowych, działania podmiotów będących członkami, przebiegu sesji i opłat transakcyjnych na rzecz GPW S.A..

Szczegółowe zasady obrotu giełdowego, które doprecyzowują, na zasadzie dokumentu wykonawczego, zasady obrotu opisane w Regulaminie GPW, w szczególności sposób wprowadzania instrumentów finansowych do obrotu, zasady ustalania kursów, zasady przyjmowania, modyfikowania zleceń i harmonogram sesji giełdowej.

Wszystkie aktualne dokumenty można znaleźć na oficjalnych stronach GPW.

Od 15 kwietnia 2013 GPW funkcjonuje w oparciu o nowy system transakcyjny UTP (Universal Trading Platform). System ten spełnia światowe standardy, a przy tym gwarantuje organizację obrotu zgodnie z globalnymi trendami. Twórcą UTP jest NYSE Technologies, znany jest międzynarodowym inwestorom i brokerom z największych światowych rynków. Platforma ta wykorzystywana jest przez giełdy grupy NYSE Euronext z siedzibami w Nowym Jorku, Paryżu, Lizbonie, Amsterdamie i Brukseli.

Poniżej przedstawiono najważniejsze charakterystyki systemu UTP:Poprawa technicznych parametrów systemu płynności m.in. dzięki nie zawieszaniu instrumentów zleceniem PKC (szybkość, wydajność, przepustowość).

Poprawa płynności notowanych instrumentów finansowych.

Umożliwienie inwestorom stosowania najnowocześniejszych strategii inwestycyjnych (handel algorytmiczny).

Stworzenie możliwości inwestowania na GPW dla nowych grup inwestorów.

Homogenizacja systemów giełdowych.

Zgodnie z regulaminem Giełdy przedmiotem obrotu giełdowego mogą być wyłącznie instrumenty finansowe dopuszczone do tego obrotu.

Dopuszczone do obrotu giełdowego mogą być instrumenty finansowe, o ile:

- został sporządzony odpowiedni dokument informacyjny, zatwierdzony przez właściwy organ nadzoru (KNF);

- ich zbywalność nie jest ograniczona;w stosunku do ich emitenta nie toczy się postępowanie upadłościowe lub likwidacyjne.

Wprowadzenia do obrotu giełdowego dokonuje Zarząd Giełdy w trybie zwykłym lub publicznej sprzedaży.

Systemy notowań

Na warszawskim parkiecie sesje giełdowe odbywają się w ramach dwóch systemów notowań:

- systemu notowań ciągłych,

- systemu notowań jednolitych z dwukrotnym fixingiem.

System notowań ciągłych

System notowań ciągłych jest główną metodą obrotu giełdowego. W systemie notowań ciągłych, notowanych jest zdecydowana większość akcji dopuszczonych do obrotu na giełdzie oraz prawa do nowych akcji (emitenta, którego akcje nie są jeszcze notowane na giełdzie), certyfikaty inwestycyjne, obligacje, prawa pierwszeństwa z obligacji. Prawa poboru z akcji notowanych na giełdzie notowane są w tym samym systemie, co dane akcje.

W przypadku obrotu akcjami system notowań może zostać zmieniony biorąc w szczególności pod uwagę płynność obrotu akcjami danego emitenta.

Notowania ciągłe odbywają się w kilku fazach:

I FAZA: Przyjmowanie zleceń na otwarcie – do systemu są wprowadzane zlecenia. Nie są one realizowane, natomiast do wiadomości inwestorów podawany jest, liczony na bieżąco, teoretyczny kurs otwarcia (TKO, kurs, który stałby się poziomem otwarcia gdyby w danej chwili rozpoczęła się II FAZA) oraz teoretyczny wolumen otwarcia. Zlecenia w arkuszu zleceń mogą być w tej fazie modyfikowane lub anulowane.

II FAZA: Określenie kursu otwarcia – dokonane zostaje ostateczne wyliczenie kursu otwarcia, z równoczesnym wykonaniem zleceniem biorących udział w ustaleniu kursu. W tej fazie zlecenia nie są przyjmowane i nie mogą być także modyfikowane i anulowane.

III FAZA: Notowania ciągłe – do systemu spływają zlecenia i są one realizowane w ramach oczekujących zleceń przeciwstawnych lub, w przypadku ich braku (w zależności od rodzaju zleceń), pozostają one w koszyku zleceń oczekując na realizację lub są anulowane. Zlecenia podlegają realizacji w tej fazie zgodnie z priorytetem ceny, a następnie priorytetem czasu przyjęcia do arkusza zleceń.

IV FAZA: Przyjmowanie zleceń na zamknięcie – do systemu są wprowadzane zlecenia. Nie są one realizowane, natomiast do wiadomości inwestorów podawany jest, liczony na bieżąco, teoretyczny kurs otwarcia (TKO, kurs który stałby się poziomem zamknięcia, gdyby w danej chwili rozpoczęła się V FAZA).

V FAZA: Określenie kursu na zamknięcie – dokonane zostaje ostateczne wyliczenie kursu zamknięcia, z równoczesnym wykonaniem zleceń biorących udział w ustaleniu kursu. W tej fazie zlecenia nie są przyjmowane, nie mogą być także modyfikowane i anulowane.

VI FAZA: Dogrywka – składanie i realizowanie zleceń po kursie równym kursowi zamknięcia. W trakcie trwania dogrywki zlecenia realizowane są zgodnie z kolejnością ich złożenia, w całości lub części lub mogą pozostać niezrealizowane. Możliwa jest modyfikacja polegająca na zmianie limitu na limit zgodny z kursem zamknięcia (system notowań ciągłych) lub kursem jednolitym.

System notowań jednolitych z dwukrotnym fixingiem

System notowań jednolitych z dwukrotnym fixingiem dedykowany jest dla najmniej płynnych spółek notowanych na warszawskim parkiecie. Jest to rodzaj notowań, w której notowania opierają się na systemie fixingu tj. ustalenia ceny na podstawie wcześniej złożonych zleceń. W systemie notowań jednolitych wszystkie transakcje zawierane są po tym samym kursie.

Godziny poszczególnych faz notowań dla wszystkich systemów można znaleźć na oficjalnych stronach GPW.

Uczestnicy rynku

Handel regulowany na warszawskim parkiecie jest organizowany przez instytucje giełdowe, podlegające nadzorowi niezależnych komisji nadzoru (KNF). Uczestnictwo w handlu giełdowym jest możliwe za pośrednictwem brokerów – domów maklerskich. Dzięki pośrednictwu domów maklerskich w obrocie mogą uczestniczyć zarówno inwestorzy instytucjonalni, jak i osoby fizyczne.

Pośrednicy

Inwestorzy indywidualni mogą uczestniczyć w handlu na rynku giełdowym tylko i wyłącznie poprzez pośrednika – dom maklerski. Brokerzy dokonują transakcji na własny rachunek we własnym imieniu lub na rzecz inwestora, którego dyspozycję realizują.

Podstawową usługą realizowaną przez domy maklerskie jest umożliwienie zawierania transakcji kupna i sprzedaży papierów wartościowych oraz instrumentów pochodnych, za co pobierana jest prowizja, uzależniona najczęściej od wielkości transakcji.

W zależności od rodzaju prowadzonej działalności przez domy maklerskie, brokerzy mogą również świadczyć, także usługi dodatkowe w zakresie edukacji czy doradztwa w zakresie inwestycji giełdowych. Dodatkowo domy maklerskie mogą przygotowywać rekomendację giełdowe, gdzie na podstawie analiz wyznaczają perspektywy rozwoju spółek notowanych na giełdzie.

Na polskim rynku funkcję pośredników pełnią domy maklerskie, znajdujące się pod nadzorem Komisji Nadzoru Finansowego.

Inwestorzy instytucjonalni

Jedną z najważniejszych i największych grup uczestników rynku stanowią inwestorzy instytucjonalni. W skład tej grupy wchodzą m.in. fundusze inwestycyjne, fundusze emerytalne, domy maklerskie, towarzystwa ubezpieczeniowe oraz banki inwestycyjne. Tym mianem określa się także instytucje niefinansowe prowadzące działalność inwestycyjną na publicznym rynku papierów wartościowych.

Inwestorzy instytucjonalni stanowią największą grupę uczestników obrotu na rynkach giełdowych, generującą tym samym największy obrót i dostarczający największej płynności na rynku.

Inwestorzy indywidualni

Inwestorzy indywidualni to osoby fizyczne, które dzięki pośrednictwie domów maklerskich mogą uczestniczyć w obrocie giełdowym.

Inwestorzy indywidualni najczęściej lokują nadwyżki finansowe na giełdzie. Dochód osiągany w gospodarce przez gospodarstwa domowe może być przeznaczony na konsumpcję bieżącą lub inwestowany, z przeznaczeniem na konsumpcję w przyszłym okresie.

Inwestycje na rynku giełdowym dla inwestorów indywidualnych stanowią ryzykowną, ale i potencjalnie bardziej zyskowną alternatywę wobec np. depozytów bankowych.

Instrumenty giełdowe

Akcja

Jest to najpopularniejszy instrument znajdujący się w obrocie giełdowym. Papier wartościowy inkorporujący w sobie prawa o charakterze majątkowym i niemajątkowym, wynikające z uczestnictwa akcjonariusza w spółce akcyjnej. Posiadanie akcji daje prawo do głosu na walnym zgromadzeniu akcjonariuszy oraz prawo do udziału w zysku osiąganym przez przedsiębiorstwo. Możliwość wpływu na strategie spółki mają inwestorzy posiadający duże pakiety akcji (akcjonariusze większościowi, posiadający ponad 50% akcji). Głosując na WZA walnych zgromadzeniach akcjonariuszy podejmują kluczowe decyzje w sprawach finansowych i operacyjnych firmy. Najistotniejszym prawem jest prawo do dywidendy, a więc udziału w zysku wypracowanym za dany okres spółki.

Na GPW może być notowana tylko i wyłącznie spółka akcyjna.

Akcje dzielimy na akcje zwykłe i uprzywilejowane. Akcja może być uprzywilejowana co do prawa głosu, tak że na jedną akcje przypada więcej niż jeden głos lub może być uprzywilejowana co do prawa dywidendy( większe możliwości przy podziale zysku). W obrocie giełdowym znajdują się tylko i wyłącznie akcje zwykłe.

Spółki akcyjne, które ubiegają się o wejście na parkiet rynku regulowanego muszą spełnić szereg surowych wymogów kapitałowych, formalych oraz informacyjnych. Alternatywą dla młodych spółek poszukujących kapitału w formie emisji publicznej jest rynek New Connect. Rynek New Connect to alternatywny system obroty organizowany przez GPW. Emitenci dopuszczeni na tym rynku mają zdecydowanie mniejsze obowiązki informacyjne w porównaniu z rynkiem regulowanym GPW, również koszty emisji są na odpowiednio mniejszym poziomie.

PDA

Jest to papier wartościowy, który inkorporuje prawo majątkowe przysługujące akcjonariuszom obejmującym akcje spółki w ofercie publicznej.

Po zakończeniu zapisów na emisję, na rynku giełdowym notowane są nie bezpośrednio akcje, a prawa do tych akcji. Objęte w ofercie akcje muszą bowiem zostać zarejestrowane we właściwym sądzie i dopiero po dokonaniu rejestracji mogą rozpocząć swoje notowania giełdowe. Po rejestracji (w ustalonym wcześniej dniu) prawa do akcji zamieniają się na rachunkach inwestorów automatycznie na akcje. Do dnia tej zamiany prawami do akcji każdy inwestor może swobodnie handlować w ramach standardowego obrotu. PDA notowane są w tym samym systemie co notowane są akcje spółki.

Obligacje

Są to dłużne papiery wartościowe emitowane przez podmioty gospodarcze, zaciągające tym samym dług u nabywcy obligacji. Można je nabyć w celu wzrostu ich wartości ceny i późniejszej ich odsprzedaży z zyskiem (z uwzględnieniem płatności odsetek) lub w celu przetrzymania do dnia wygaśnięcia i uzyskania przychodów z tytułu wypłaty nominału obligacji oraz odsetek tzw. kuponów (dotyczy obligacji kuponowych).

Parametry emisji ( nominał, kupon, czas trwania) opisane są w warunkach emisji. Obligacje charakteryzują się z góry określonym terminem wykupu, w którym inwestorowi zwracany jest nominał obligacji. Każda obligacja charakteryzuje się określoną wartością nominalną – podawaną podczas poszczególnych emisji (np. 100 PLN, 1000 PLN).

Obligacje, w ramach obrotu pierwotnego, mogą zostać nabyte od emitenta (za pośrednictwem instytucji finansowych) po cenie emisyjnej. Można również dokonać zakupu obligacji na rynku wtórnym. Na giełdzie w Warszawie funkcjonuje rynek dedykowany rynkowi obligacji korporacyjnych tj. rynek Catalyst. Obrót wtórny pozwala nabywać lub zbywać obligacje do dnia wykupu w ramach giełdowego obrotu, po cenach podawanych w tabelach notowań( aktualnych cenach kupna, sprzedaży). Bardzo istotny jest sam sposób kwotowania obligacji, przedstawiany jako procent wartości nominalnej. Widząc w tabeli wartość 98,6 należy pomnożyć ją przez nominał wybranej obligacji i uzyskana zostanie dzięki temu jej cena. Przy nominale 1000 PLN cena wyniesie: 98,6% * 1000 PLN = 986 PLN.

Należy pamiętać, aby do ceny widocznej w tabeli należy dodać odsetki skumulowane (odsetki naliczone w trakcie dotychczasowego życia obligacji). Większość systemów transakcyjnych uwzględnia wartość odsetek w cenie i inwestor nie musi samodzielnie dokonywać żadnych korekt.

Dzieląc obligacje pod kątem rodzajów emitentów, notowane są dwa rodzaje obligacji: obligacje skarbowe – emitowane przez Skarb Państwa oraz obligacje korporacyjne – emitowane przez przedsiębiorstwa. Na rynku możemy wyróżnić obligacje zero kuponowe. Obligacje zerokuponowe charakteryzują się tym, ze do dnia ich wykupu inwestor nie otrzymuje płatności kuponowych, a jego zysk wynika z różnicy pomiędzy ceną, po jakiej nabył daną obligację, a nominałem, który otrzyma w dniu wykupu.

Przykład

Inwestor chce nabyć obligację zero kuponową. Jej cena wynosi 950 PLN – znana jest także wartość nominalna (wartość jaką otrzyma w dniu wykupu), wynosi ona 1000 PLN. Zyskiem inwestora przy dotrzymaniu tej obligacji do dnia wygaśnięcia będzie różnica 1000 PLN – 950 PLN = 50PLN. Przyrównując ją do zainwestowanej kwoty inwestor osiągnął stopę zwrotu na poziomie: 50/950 *100% = 5,26%.

Certyfikaty Inwestycyjne

Są to papiery wartościowe emitowane przez zamknięte fundusze inwestycyjne. Fundusz inwestycyjny może zdecydować o wprowadzeniu certyfikatów do publicznego obrotu. Inwestorzy funduszu zamkniętego, który zdecydował się na wprowadzenie wyemitowanych przez siebie certyfikatów do obrotu na GPW, mogą odsprzedać lub nabyć w czasie trwanie danego funduszu certyfikaty. Certyfikaty będące w wolnym obrocie mogą wtedy nabyć także inwestorzy, którzy nie objęli ich w pierwotnej ofercie.

Produkty strukturyzowane

Produktami strukturyzowanymi określa się certyfikaty strukturyzowane oraz obligacje strukturyzowane, które są notowane na rynku regulowanym. Są to instrumenty finansowe, których wyceny oparte są o instrument bazowy, np. indeksy giełdowe, koszyk akcji, surowce, waluty lub inne produkty finansowe. Emitentem jest zazwyczaj bank lub dom maklerski, który zobowiązuje się wypłacić inwestorowi kwotę rozliczenia produktu w określonym terminie według ustalonego wzoru.

Na rynku występują certyfikaty strukturyzowane otwarte, tzn. bez ustalonego terminu wykupu, którymi można obracać podczas sesji giełdowej, podobnie jak akcjami czy kontraktami terminowymi.

Wyróżniamy dwa podstawowe rodzaje produktów strukturyzowanych:

- Gwarantujące ochronę kapitału – chroniony jest cały wkład kapitału inwestora w ramach polisy ubezpieczeniowej; nienotowane na Giełdzie; zwolnione z podatku Belki.

- Nie gwarantujące pełnej ochrony kapitału – możliwe jest poniesienie straty w relacji do ponadprzeciętnego zysku, w zamian za poniesione ryzyko; notowane na Giełdzie.

Certyfikaty można także podzielić w zależności od terminu do wykupu przez emitenta. Wyróżniamy produkty krótkoterminowe (do jednego roku) oraz długoterminowe (ponad rok) .

Kontrakty terminowe

Są to najpopularniejsze na rynku regulowanym instrumenty pochodne.Kontrakt terminowy to umowa pomiędzy dwoma stronami (kupującym i sprzedającym inwestorem), w którym dwie strony kontraktu zobowiązują się rozliczyć daną transakcję po ustalonej wcześniej cenie w określonym ścisłe czasie.

Konstrukcja kontraktu bazuje na wykorzystaniu mechanizmu dźwigni finansowej, która pozwala na zaangażowanie się w inwestycje dużymi nominałami, bez konieczności posiadania pełnego pokrycia na rachunku klienta. Aby Inwestor mógł zająć pozycję na kontrakcie terminowym musi złożyć wyrażony procentowo (np. 6%) depozyt zabezpieczający.

Standardowym oznaczeniem terminów wygasania kontraktów są następujące litery:

H – kontrakt wygasający w marcu,

M – kontrakt wygasający w czerwcu,

U – kontrakt wygasający we wrześniu,

Z – kontrakt wygasający w grudniu.

Zgodnie z regulacjami giełdy, dniem wygaśnięcia w każdym z powyższym terminów jest trzeci piątek miesiąca (musi to być dzień sesyjny). Należy pamiętać, że w tym samym okresie kwotowane mogą być kontrakty, które rozliczone zostaną w różnych okresach ( H, M, U, Z ).

Największym zainteresowaniem inwestorów i tym samym najwyższą płynnością charakteryzują się zazwyczaj kontrakty o najbliższym terminie do wygaśnięcia.

Każdy kontrakt charakteryzuje się mnożnikiem który pozwala na wykorzystanie mechanizmu lewara finansowego.

Przykład

Inwestycja w kontrakt na WIG 20:

Inwestor Ioczekuje wzrostu wartości indeksu WIG 20. Zamiast nabywania pakietu akcji będą cego w składzie indeksu Wig 20, wybiera kontrakt na indeks WIG 20. Załóżmy, że kontrakt kwotowany jest na poziomie 2500 punktów. UWAGA: Wartość kontraktu na INDEKS WIG 20 i samego INDEKSU mogą się różnić. Możemy zatem spotkać się z sytuacją w której wartość indeksu WIG 20 to 2450 pkt. a wartość kontraktu to 2600 pkt. Kontrakt jest instrumentem pochodnym dla indeksu i dopiero w dniu wygaśnięcia danego kontraktu możemy mieć pewność, że poziomy te będą sobie równe.

Wynikający ze standardu kontraktu mnożnik inwestycyjny na WIG 20 wynosi 10 PLN. Oznacza to, iż jeden kontrakt na WIG 20 to inwestycja o wartości:

Nominał naszej inwestycji = KURS KONTRAKTU NA INDEKS WIG 20 * 10 PLN, czyli: 2600 * 10 PLN = 26 000 PLN.

Nasza Inwestycja odpowiada zatem nominałowi 26 000 PLN.

Ponieważ inwestujemy w instrument pochodny inwestor nie musi posiadać całej kwoty inwestycji równej 25 000 PLN.

Inwestor składa tylko depozyt zabezpieczający wyrażony jako procent z nominału – wartość depozytów ustala Izba Rozliczeniowa, którą dla warszawskiego parkietu jest Krajowy Depozyt Papierów Wartościowych.

Załóżmy, że wartość depozytu to 10%.

Nominał naszej inwestycji mnożymy zatem przez 10% ; 26 000 * 10% = 2600 PLN.

Pod zabezpieczenie naszej transakcji potrzebujemy złożyć 2500 PLN, aby móc inwestować siłą posiadacza portfela akcji indeksu WIG 20 o wartości 26 000 PLN.

Każdy punkt wzrostu kursu zakupionego kontraktu oznacza dla nas (zgodnie z mnożnikiem podanym w regulaminie Giełdy) 10 PLN zysku. Oczywiście każdy punkt spadku kontraktu to realna strata w wysokości 10 PLN.

Jeżeli zatem kurs z poziomu 2600 pkt. wzrósł do 2750 pkt. to zanotowaliśmy zysk 150 pkt., a w przeliczeniu na wartość, zysk = 150 pkt. * 10 PLN = 1500 PLN. Zakładając zamknięcie w tym momencie naszej pozycji w kontrakcie (dokonujemy tego przez otwarcie pozycji przeciwnej: kupiliśmy więc zamykamy przez sprzedaj) udało się nam zarobić 1500 PLN. Złożony na początku naszej transakcji depozyt zostaje odblokowany i wraca na nasz rachunek.

Stopa zwrotu z naszej inwestycji to: 57% = 1500 PLN/2600PLN * 100%

Oczywiście, gdyby zamiast wzrosnąć kurs spadłby o 150 pkt. oznaczałoby to wygenerowanie na rachunku straty w wysokości 150 pkt. * 10 PLN = 1500 PLN.

Porównując to do zainwestowanych pod depozyt 2600 PLN, inwestor wygenerował 57% straty.

W tego rodzaju inwestycjach możliwa jest sytuacja, w której inwestor zmuszony jest dopłacać do złożonego w domu maklerskim depozytu (wezwanie do uzupełnienia depozytu) – w przeciwnym wypadku upoważniony pracownik domu maklerskiego może zamknąć otwartą pozycję.

Charakterystyczną cechą kontraktów terminowych jest możliwość inwestycji w obydwu kierunkach, a więc zarówno pozycji na wzrosty jak i na spadki.

W przedstawionym powyżej przykładzie mieliśmy do czynienia z inwestorem oczekującym wzrostów. Ten sam przykład przeanalizować mogliśmy dla inwestora oczekującego spadków kontraktu na indeks WIG 20. Rozpoczynając naszą inwestycję możemy zamiast KUP wybrać SPRZEDAJ (wcześniej nie posiadającego kontraktu). SPRZEDAJ pozwoli na obstawienie spadków i osiągnięcie zysku w przypadku spadku kursu.

Późniejsze zamknięcie pozycji SPRZEDAJ dokonujemy transakcją odwrotną czyli KUPNEM (po takiej operacji nasz rachunek nie ma żadnej otwartej pozycji).

Strata kupującego kontrakt jest zyskiem drugiej strony jego transakcji czyli inwestora, który wybrał na początku SPRZEDAŻ i odwrotnie zysk KUPUJĄCEGO jest stratą inwestora obstawiającego spadki. To pomiędzy ich rachunkami KDPW dokonuje rozliczenia. Różnice w postrzeganiu przyszłych zmian kursów przez inwestorów pozwalają na działanie rynku instrumentów pochodnych, umożliwiając także w czasie spadków na rynku osiąganie zysku.

Każda transakcja na kontraktach wymaga złożenia depozytu zabezpieczającego. Depozyt określony jest jako procent wartości nominalnej (wartość kontraktu razy ustalony przez Giełdę mnożnik) i podawany jest do wiadomości uczestników przez Krajowy Depozyt Papierów Wartościowych.

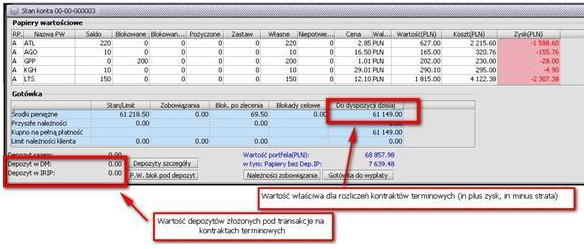

Wszystkie rozliczenia na kontraktach widoczne są w oknie Stan Konta na platformie Sidoma Trader:

ETF-y (ang. Exchange Traded Fund – fundusz notowany na giełdzie)

Jest to otwarty fundusz inwestycyjny notowany na giełdzie, którego głównym celem jest odzwierciedlanie zachowania się wybranego indeksu giełdowego. Jego funkcjonowanie jest odpowiednio regulowane, tak jak funkcjonowanie innych funduszy inwestycyjnych, dyrektywami unijnymi oraz regulacjami krajowymi. Główne cechy charakteryzujące ten instrument to możliwością codziennej kreacji i umarzania jednostek, zwanych tytułami uczestnictwa. Tytuły uczestnictwa funduszu typu ETF notowane są na GPW na takich samych zasadach jak akcje. Tytuł uczestnictwa w funduszu ETF na WIG20 jest papierem wartościowym.

Pierwszym ETF-em na Giełdzie Papierów Wartościowych jest ETF na indeks WIG20, którego emitentem jest LYXOR Asset Management należący do grupy kapitałowej Société Générale. Tytuły uczestnictwa funduszy typu ETF są notowane w polskich złotych w systemie notowań ciągłych na takich samych zasadach jak akcje.

Składanie i modyfikacja zleceń

Dokładne zasady jakie zlecenia i w jakich warunkach można składać bądź modyfikować ustala Regulamin GPW oraz Szczegółowe Zasady Obrotu Giełdowego. Aktualne dokumenty znajdują się na oficjalnych stronach GPW. Poniżej przedstawiamy najważniejsze zasady składania i modyfikowania zleceń.

Zgodnie ze szczegółowymi zasadami obrotu na GPW każde zlecenie maklerskie powinno zawierać:

1. Nazwę lub kod instrumentu finansowego, którego zlecenie dotyczy,

2. Rodzaj oferty (kupno lub sprzedaż),

3. Liczbę instrumentów finansowych mających być przedmiotem transakcji,

4. Limit ceny lub polecenie wykonania zlecenia bez określania limitu ceny,

5. Wskaźnik typu działania:

- na rachunek własny,

- na rachunek klienta,

- animator rynku,

6. Oznaczenie terminu ważności zlecenia,

7. Nazwę lub kod wystawcy zlecenia,

8. Datę wystawienia zlecenia,

9. Numer własny zlecenia.

Inwestorzy mają do wyboru różne typy zleceń. Wszystkie z nich prezentujemy poniżej.

Zlecenia z limitem

Podstawowym zleceniem składanym na giełdę jest zlecenie KUPNA z LIMITEM CENY lub zlecenie SPRZEDAŻY z LIMITEM CENY.

Dla zleceń KUPNA podany LIMIT to maksymalny kurs, po jakim inwestor zgadza się na nabycie danego instrumentu.

Dla zleceń SPRZEDAŻY podany LIMIT to minimalna cena po jakiej inwestor zgadza się sprzedać dany instrument.

PKC – po każdej cenie

Jest to zlecenie bez limitu ceny, którego realizacja odbywa się po najlepszych kursach z przeciwstawnej strony arkusza giełdowego, tym samym zlecenie PKC może być realizowane po kilku cenach.

Może być składane:w systemie notowań ciągłych – w fazie przed otwarciem, fazie przed zamknięciem oraz w fazie notowań ciągłych,

w systemie kursu jednolitego – w fazie przed otwarciem.

Może być realizowane częściowo.

Ma taki sam priorytet realizacji jak PCR.

W trakcie notowań ciągłych zlecenie PKC można złożyć nawet wtedy, kiedy po przeciwnej stronie arkusza nie ma wystarczającego wolumenu pozwalającego na całkowitą realizację zlecenia.

Dozwolone w dniu debiutu, dla opcji i praw poboru.

Niezrealizowana część zlecenia pozostaje w arkuszu nadal jako PKC.

Jeżeli w arkuszu oczekuje na zrealizowanie zlecenie PKC, to złożenie zlecenie przeciwstawnego jest realizowane po cenie najlepszej z poniższych możliwości (najlepszej z punktu widzenia składającego zlecenie przeciwstawne tj., cena najwyższa dla zleceń sprzedaży/cena najniższa dla zleceń kupna):Po cenie ostatniej transakcji (dynamiczne ograniczenia kursu, jeżeli nie było żadnych transakcji zawartych).

Po cenie równej najlepszemu zleceniu LIMIT obecnym po tej samej stronie arkusza co PKC.

Po cenie równej limitowi zlecenia przeciwstawnego (zlecenie Limit).

PCR – po cenie rynkowej

Zlecenie PCR (Market To Limit) realizowane jest po najlepszej możliwej cenie zlecenia przeciwstawnego oczekującego na realizację w arkuszu zleceń. Jeżeli zlecenie zrealizuje się w części, niezrealizowana część tego zlecenia ulega zamianie na zlecenie LIMIT z limitem ceny równym kursowi po jakim została zawarta ostatnia transakcja. Zlecenie PCR ma taki sam priorytet realizacji jak PKC.

Jeśli w czasie otwarcia w arkuszu jest przynajmniej jedno zlecenie PCR i jednocześnie brak jest jakiegokolwiek zlecenia po przeciwnej stronie arkusza, handel na danym instrumencie zostaje zawieszony.

Jeżeli w fazie notowań ciągłych brak jest jakiegokolwiek zlecenia po przeciwnej stronie arkusza, zlecenie PCR jest odrzucane.

Zlecenia PCR składane w fazie dogrywki są również odrzucane.

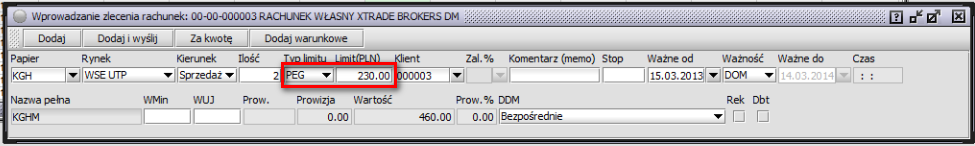

Zlecenie PEG

Jest to zlecenie dynamicznie powiązane z kursem referencyjnym. Kursem referencyjnym jest zaś limit najlepszego zlecenia po tej samej stronie arkusza giełdowego co zlecenie PEG. Limit zlecenia PEG jest aktualizowany w sposób ciągły. Zlecenia typu PEG są specjalnie oznakowane w arkuszu (są odróżnialne od pozostałych typów zleceń). Limit zlecenia PEG automatycznie podąża za najlepszym limitem zlecenia kupna/sprzedaży w arkuszy zleceń i przyjmuje ich limit, dzięki czemu zwiększa się szansa realizacji zlecenia po lepszej cenie.

Podczas składania zlecenia PEG, inwestor ma możliwość zdefiniowania dodatkowego limitu:

Maksymalnego dla zleceń kupna

Minimalnego dla zleceń sprzedaży

co ogranicza możliwości zawarcia transakcji tylko do tego poziomu.

Przykład

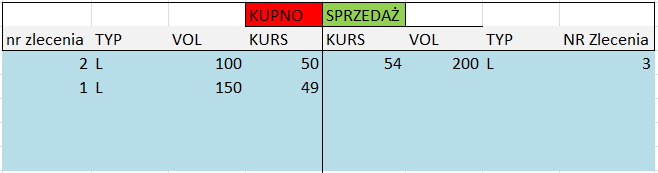

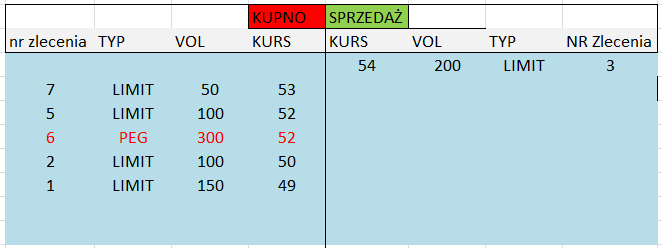

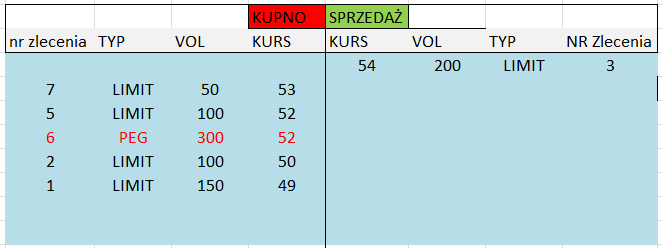

Poniżej mamy arkusz w momencie wyjściowym

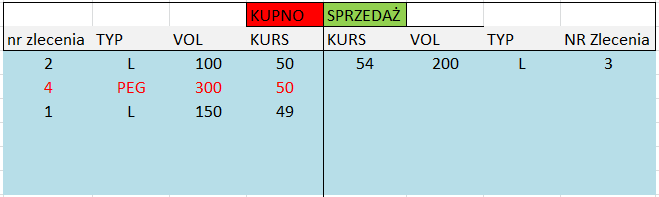

Do arkusza wpływa zlecenie 300 akcji PEG (górny limit 52).

Zlecenie automatycznie otrzymuje limit najlepszego zlecenia z limitem po stronie kupna (tzw. Primary PEG.) tj. 50

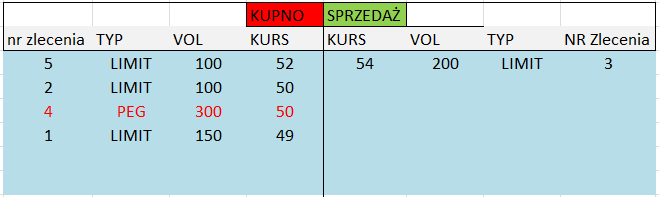

Do arkusza napływa kolejna zlecenie kupna 100 akcji z limitem 52.

Po wprowadzeniu do arkusza zlecenia z lepszym limitem (52), nasze zlecenie PEG automatycznie aktualizuje wartość limitu do najlepszego limitu zlecenia kupna tj. 52.

Uwaga: przy aktualizacji zlecenie PEG traci priorytet realizacji.

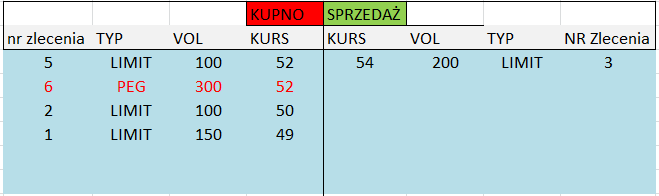

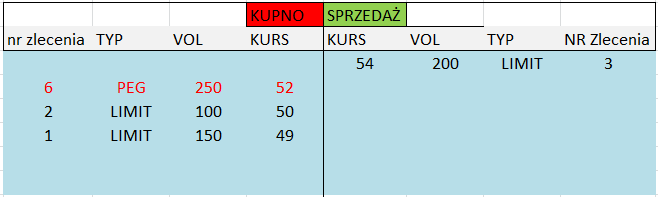

Do arkusza zleceń trafia oferta kupna 50 z limitem 53.

Jak widzimy, tym razem zlecenie PEG nie zaktualizowało się do limity najlepszego zlecenia kupna (nr 7), ponieważ przekroczyłoby to limit celling (52), zlecenie PEG nie traci swojego priorytetu.

Napływa zlecenie sprzedaży 200 akcji market order (PKC) nr 8.

Zlecenia realizują się w następujący sposób:

Zlecenie nr 7 po kursie 53; wolumen 50.

Zlecenie nr 5 po kursie 52, wolumen 100.

Zlecenie nr 6 po kursie 52, wolumen 50.

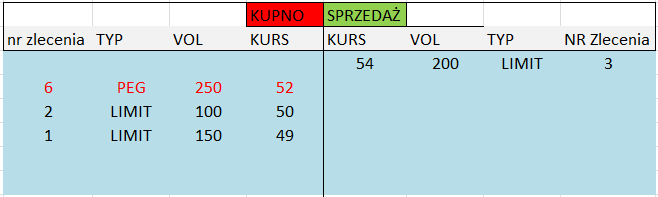

Arkusz zleceń po realizacji wszystkich zleceń.

Po wykonaniu zlecenia nr 8 nasze zlecenie PEG automatycznie aktualizuje się do zlecenie z najlepszym limitem po stronie zleceń kupna tj. 50, tym samym zlecenie PEG traci priorytet realizacji.

System giełdowy, poprzez platformę Sidoma, udostępnia możliwość dodania dodatkowych warunków wykonania.

Limit aktywacji

Zlecenie STOP jest to zlecenie, które zawiera limit aktywacji zlecenia oraz limit ceny, po której zlecenie to może podlegać realizacji (zlecenie Stop Limit) albo polecenie realizacji bez określonego limitu ceny (zlecenie Stop Loss).

Może być przekazany na giełdę w systemie notowań ciągłych i kursu jednolitego za wyjątkiem fazy dogrywki.

Wymaga podania dwóch poziomów: poziomu/limitu aktywacji (uaktywniającego dane zlecenie w koszyku) oraz poziomu/limitu zlecenia (właściwej ceny po jakiej inwestor podobnie do zwykłego zlecenia z limitem chce nabyć lub sprzedać papiery).

Dla zleceń KUPNA LIMIT AKTYWACJI musi być równy lub niższy od LIMITU ZLECENIA (wyjątek zlecenie PKC), dodatkowo LIMIT AKTYWACJI musi być WYŻSZY od kursu ostatniej transakcji z danej sesji giełdowej.

Przykład

Obserwujemy cenę akcji spółki PPP na poziomie 50,00 PLN. Inwestor chce nabyć akcję korzystając ze zlecenia z LIMITEM AKTYWACJI. Musi on zatem określić limit aktywacji dla KUPNA na poziomie wyższym niż 50,00 PLN np. 51,00 PLN, następnie musi on określić limit samego zlecenia czyli właściwą cenę po której ma zostać wykonane nabycie (dla kupna będzie to maksymalny poziom, po jakim zgodzi się nabyć papiery spółki PPP). Limit zlecenia ustalony na poziomie np. 52,00 PLN pozwoli na poprawne złożenie zlecenia (limit zlecenia może być równy lub wyższy niż LIMIT AKTYWACJI).

Poniżej kilka ważnych uwag dotyczących zlecenia z limitem aktywacji:

Dla zleceń SPRZEDAŻY LIMIT AKTYWACJI musi być równy lub wyższy od LIMITU ZLECENIA (wyjątek zlecenie PKC), dodatkowo LIMIT AKTYWACJI musi być NIŻSZY od kursu ostatniej transakcji z danej sesji giełdowej.

Aktywacja następuje, gdy kurs osiągnie lub przekroczy wyznaczony limit aktywacji.

W fazie notowań ciągłych zlecenie z warunkiem limitu aktywacji jest ujawnianie z chwilą jego aktywacji.

O kolejności aktywacji zleceń z limitem decyduje limit aktywacji, a w przypadku zleceń z tym samym limitem czas przyjęcia danego zlecenia na giełdę.

Modyfikacja zlecenia z limitem aktywacji możliwa jest tyko poprzez podanie nowego limitu aktywacji, nie jest możliwa modyfikacja polegająca na usunięciu limitu.

Zlecenia STOP nie biorą udziału w określaniu teoretycznego kursu otwarcia (TKO), ani teoretycznego wolumenu otwarcia (TWO).

Minimalna wielkość / wolumen wykonania

Ten warunek może być przekazany na giełdę w trakcie notowań ciągłych.

Jeżeli układ zleceń nie pozwala na realizację zlecenia co najmniej w wielkości z warunku, zlecenie traci ważność i jest automatycznie anulowane.

Jeżeli układ zleceń pozwala na realizację zlecenia w wielkości z warunku, zlecenie może być zrealizowane w całości lub w części. W przypadku realizacji w części, pozostała część zlecenia pozostaje w arkuszu jako zlecenie maklerskie bez warunku minimalnej wielkości wykonania.

Wielkość/wolumen ujawniany

Warunek wielkości ujawnianej określa wolumen zlecenia ujawniany w arkuszu zleceń. Kolejna część zlecenia ujawniana jest po zrealizowaniu poprzednio ujawnionej części. Zlecenia z tym warunkiem mogą być przekazane w trakcie notowań ciągłych oraz wielkość ujawniana zlecenia nie może być niższa niż 10 jednostek transakcyjnych.

Określona data ważności

Przy składaniu zlecenia na giełdę inwestor ma możliwość ustawienia dodatkowych warunków czasowych (maksymalnego okresu ważności).

Zlecenie nie zawierające określonej daty ważności powinno zawierać oznaczenie ważności zlecenia.

Do dyspozycji inwestorzy mają zlecenia:

Ważne na dzień bieżący (D) – jest ważne nie dłużej niż do końca sesji giełdowej w dniu, w którym zostało złożone na giełdę.

Ważne do oznaczonego dnia (WDD) – jest ważne nie dłużej niż do końca dnia oznaczonego jako data ważności zlecenia, jednak nie dłużej niż 365 dni od dnia złożenia na giełdę.

Ważne na czas nieoznaczony (WDA) – jest ważne nie dłużej niż 365 dni od dnia złożenia na giełdę.

Ważne do określonego czasu (WDC) – jest ważne nie dłużej niż do godziny określonej w tym zleceniu, w dniu jego złożenia na giełdę, jednak nie dłużej niż do końca sesji giełdowej w dniu, w którym zostało złożone na giełdę. Inwestor ma możliwość ustawienia ważności zlecenia z dokładnością do jednej sekundy.

Ważne na fixing (WNF) – zlecenia z ważnością WNF są przyjmowane do systemu w trakcie każdej fazy sesji, ale są aktywne tylko na najbliższym fixingu (otwarciu, zamknięciu, lub podczas odwieszenia instrumentu). Niezrealizowana część zlecenia jest usuwana natychmiast po zakończeniu fixingu. Wszystkie zlecenia WNF są automatycznie anulowane po zakończeniu sesji.

Ważne na zamknięcie (WNZ) – zlecenia z ważnością WNZ są przyjmowane w trakcie każdej fazy sesji, ale biorą udział tylko w najbliższym fixingu na zamknięcie notowań. Niezrealizowana część zlecenia jest usuwana natychmiast po zakończeniu fixingu na zamknięcie. Wszystkie zlecenia WNZ są automatycznie anulowane po zakończeniu sesji.

WiA (wykonaj i anuluj) – dla zleceń ważne do momentu zawarcia pierwszej transakcji, NIEZREALIZOWANA część zlecenia TRACI WAŻNOŚĆ. Zlecenie z oznaczeniem WIA może być złożone na giełdę wyłącznie w fazie notowań ciągłych oraz w fazie dogrywki. Jeżeli w arkuszu zleceń brak jest zleceń przeciwstawnych do zlecenia WIA, zlecenie to traci ważność.

WLA (wykonaj lub anuluj) – ważne do momentu zawarcia pierwszej transakcji przy czym zlecenie to musi być ZREALIZOWANE W CAŁOŚCI lub nie zostać zrealizowane W OGÓLE.

Zlecenia WLA mogą być przekazane na giełdę w fazie notowań ciągłych i dogrywki.

Jeżeli po przyjęciu zlecenia z oznaczeniem WLA w arkuszu zleceń brak jest zleceń przeciwstawnych z limitem ceny umożliwiającym zawarcie transakcji po kursie zgodnym z ograniczeniami wahań kursów, zlecenie z oznaczeniem WLA traci ważność.

Modyfikacja zleceń

Zlecenia maklerskie mogą być modyfikowane przez członka giełdy, który złożył dane zlecenie maklerskie. Zlecenie maklerskie traci priorytet czasu przyjęcia do systemu informatycznego giełdy, a modyfikacja traktowana jest jak wprowadzenie nowego zlecenia, w przypadku modyfikacji polegającej na:

zwiększeniu wielkości ujawnianej,

zwiększeniu wolumenu zlecenia bez warunku wielkości ujawnianej,

zmianie limitu ceny lub oznaczenia limitu ceny,

zmianie lub określeniu limitu aktywacji zlecenia,

dodaniu lub zmianie limity ceny w zleceniu PEG.

Anulowanie lub modyfikowanie zleceń maklerskich na giełdzie jest możliwe we wszystkich fazach notowań, z wyjątkiem fazy otwarcia i fazy zamknięcia.

W przypadku zawieszenia obrotu danymi instrumentami finansowymi Zarząd Giełdy lub odpowiednio przewodniczący sesji, może ustalić inne zasady modyfikowania lub anulowania zleceń maklerskich.

Dywidenda

Dywidenda to prawo do rocznego zysku netto spółki kapitałowej( spółki akcyjnej lub spółki z ograniczoną odpowiedzialnością) . Prawo to jest przeznaczone do podziału dla udziałowców/akcjonariuszy w dniu ustalenia dnia do dywidendy. Zysk spółki dzielony jest proporcjonalnie do ilości posiadanych akcji przez akcjonariusza. Wartość dywidendy podawana jest w stosunku do jednej akcji. Określona dywidenda jest wypłacana na każdą akcję na okaziciela.

Dywidenda może zostać ustalona, jeśli spółka za dany rok obrotowy wykazała zysk. Samo osiągnięcie zysku nie jest jednak tożsame z tym, że spółka dywidendę wypłacić musi, ponieważ zysk może być zatrzymany w spółce i przeznaczony na dalszy rozwój i inwestycje. Organem podejmującym decyzję jest walne zgromadzenie. Decyzja o wypłacie (termin i wysokość wypłaty) jest podejmowana podczas Walnego Zgromadzenia Akcjonariuszy (WZA). Forma wypłaty jest zwykle pieniężna, czasami zdarza się, że jest to forma akcji zwykłych.

Po uchwaleniu przez WZA podziału zysku, spółka wyznacza dzień ustalenia prawa do dywidendy oraz dzień wypłaty dywidendy. Należy zwrócić uwagę, że są to dwa różne terminy.

Dzień ustalenia prawa do dywidendy jest to ostateczny termin (dzień), w którym inwestor kupując papiery wartościowe będzie uprawniony do otrzymania części zysku firmy, dywidendy. Nie jest ważne, czy wcześniej inwestor posiadał akcje. Istotny jest tylko stan rachunku akcjonariuszy na zamknięciu sesji w tym dniu.

Dzień wypłaty dywidendy to termin, w którym dywidenda jest wypłacana na rachunek maklerski inwestora uprawnionego do otrzymania świadczenia. Nad zgodnością wartości wypłacanych dywidend kontrole sprawuje Krajowy Depozyt Papierów Wartościowych. Wielkość przyznanej dywidendy zależy od liczby posiadanych akcji w dniu ustalenia prawa do dywidendy, wysokości dywidendy na jedną akcję uchwalonej przez WZA oraz podatku na rynku kapitałowym. Podatek jest automatycznie pobierany w momencie wypłaty dywidendy, także na rachunek inwestora wpływa kwota dywidendy netto.

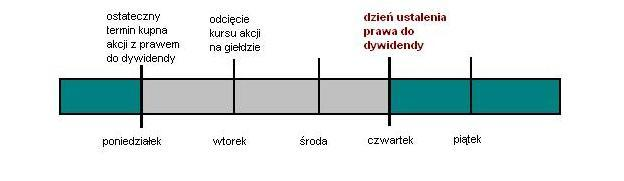

Kiedy przysługuje nam prawo do dywidendy: Aby uzyskać prawo do dywidendy spółki, zgodnie z zasadami rozliczenia transakcji na GPW, należy kupić akcje najpóźniej 3 dni robocze przed dniem ustalenia prawa do dywidendy.

Przykład

Jeżeli dniem ustalenia prawa do dywidendy jest czwartek, inwestor powinien mieć akcje spółki wypłacającej dywidendę na rachunku maklerskim już w poniedziałek, na zamknięciu sesji. W skrajnym przypadku inwestor może „pozbyć” się papierów wartościowych, nie tracąc prawa do dywidendy, na następnej sesji tzn. w naszym przykładzie – już we wtorek. Sprzedając akcje w następnym dniu po ustaleniu prawa do dywidendy, inwestor nie utraci prawa do dywidendy, zgodnie z trzydniowym przesunięciem rozliczenia transakcji (t+3).

W przypadku, gdy spółka jest notowana na giełdzie, kurs spółki jest modyfikowany o wartość dywidendy w dniu następnym, po dniu ustalenia prawa do dywidendy, a walor notowany jest z oznaczeniem „bd” (bez dywidendy).

Przykład

Jeśli cena akcji na zamknięciu wynosi np. 10 zł, a dywidenda na jedną akcję ustalona przez WZA wynosi 2 zł, to kursem odniesienia po korekcie będzie 8 zł. Trzeba pamiętać, że w dniu odcięcia dywidendy od kursu, modyfikowany jest jedynie kurs odniesienia (zarówno w systemie notowań ciągłych jak i jednolitych), a rynek może wycenić odrębnie walor. Modyfikacja ceny akcji wpływa także na zmianę na indeksach, w ramach których dana spółka była notowana (odcięcie dywidendy z np. KGHM wpływa na spadek wartości indeksu WIG20). Sama dywidenda nie wpływa jednak automatycznie na zmianę kwotowania instrumentów pochodnych opartych na danej spółce lub indeksie ją zawierającym.

Kiedy wypłacana jest dywidenda: Nie ma reguły, co do terminu wypłaty dywidendy. Wszystko zależy od decyzji akcjonariuszy podczas WZA. Dla inwestorów natomiast ważna jest stałość wypłaty dywidendy. Dotyczy to szczególnie spółek państwowych, których większościowym akcjonariuszem jest Skarb Państwa. Dywidenda przedsiębiorstw państwowych, która jest przychodem dla Skarbu Państwa, często jest wypłacana corocznie, ze względu na możliwość obniżenia deficytu budżetowego.

Na giełdzie możemy spotkać się ze wskaźnikami opartymi o dywidendę:

Stopa dywidendy (dividend yield) – jest to iloraz dywidendy przypadającej na jedną akcję i ceny rynkowej danej akcji. Im wyższa wartość wskaźnika, tym większej można się spodziewać dywidendy na akcję i stopy zwrotu z inwestycji. Wysokość stopy dywidendy może świadczy także o tym, w jakiej kondycji finansowej jest spółka. Przedsiębiorstwo nie generujące zysków, nie powinno raczej wypłacić dywidendy, przez co wskaźnik jest na niskim poziomie.

Wskaźnik pokrycia dywidendy zyskiem netto spółki – (ang. Cover Ratio) jest to iloraz zysku netto przypadającego na jedną akcję przez kwotę dywidendy wypłaconej w poprzednim okresie na jedną akcję. Cover ratio informuje jaka część zysku netto wypracowanego w danym okresie przez spółkę została wypłacona akcjonariuszom w formie dywidendy. Dla inwestora wskaźnik ma znaczenie fundamentalne, gdyż określa czy spółka ma właściwą politykę dywidendową. Duże wahania i niestałość wypłat świadczą o zmiennej sytuacji ekonomicznej spółki.

Odroczony termin płatności

Inwestorzy korzystający w swoich transakcjach z giełdowej platformy obrotu SIDOMA mają możliwość dokonywania zakupu papierów wartościowych z odroczonym terminem płatności (OTP).

Odroczenie terminu płatności polega na zakupie papierów wartościowych sfinansowanym tylko w części z własnych środków (zakup przy użyciu dźwigni finansowej). Inwestor musi posiadać 30% wartości transakcji, natomiast pozostałe 70% potrzebne do nabycia to środki wynikające z mechanizmu Odroczonego Terminu Płatności.

Część z OTP musi zostać spłacona przez klienta w terminie 3 dni roboczych od dnia nabycia papierów. Spłata odbędzie się automatycznie jak tylko na rachunku klienta, w dniu rozliczenia OTP, będzie odpowiednia wartość wolnych środków pieniężnych.

Możliwość skorzystania z OTP ma największe znaczenie dla inwestorów aktywnie działających na rachunku w transakcjach intraday (otwierane i zamykane tego samego dnia).

Przykład

Na rachunku inwestor posiada 10 000 PLN. Zamierza kupić akcje z równoczesnym zamiarem sprzedaży tych papierów na tej samej sesji.

1 akcja interesującej inwestora spółki warta jest 1000 PLN.

Bez możliwości skorzystania z OTP inwestor mógłby nabyć 10 akcji tej spółki (1000 PLN * 10 = 10 000 PLN).

Natomiast korzystając z OTP kwotę 10 000 PLN inwestor traktuje jako 30% środków własnych – pozostałe 70% otrzyma w ramach mechanizmu OTP. Wartość 70% oznacza dla opisanego powyżej inwestora dodatkowe 23 333 PLN do jego dyspozycji (10 000 PLN * 0,70 / 0,30 = 23 333 PLN).

Może on zatem nabyć akcje za 33 333 (10 000 PLN + 23 333 PLN). Pamiętając, iż jedna akcja w naszym przykładzie warta była 1000 PLN inwestor jest w stanie zakupić 33 akcje (33 * 1000 PLN = 33 000).

Zakładając, że analizowana cena akcji wzroście do poziomu 115 PLN to inwestor zarobi:

Bez OTP: 15 PLN * 10 akcji = 150 PLN

Z OTP: 15 PLN * 33 akcji = 495 PLN. Zysk jest więc o 230% wyższy.

Gdyby jednak kurs spadł (na niekorzyść nabywającego akcje inwestora) strata również byłaby większa przy wykorzystaniu OTP.

Podsumowując, dzięki skorzystaniu z OTP inwestor otrzymuje możliwość zwiększenia wartości wykonanej transakcji. Umożliwia to zwiększenie potencjalnego zysku w porównaniu do zysku bez korzystania z OTP, zwiększając równocześnie ryzyko takiej transakcji.

Inwestor nie musi w pełni wykorzystać wolnych środków na rachunku pod określoną transakcję. Można posiadając na rachunku 10 000 PLN nabyć akcje za 15 000 PLN ( 30% tej kwoty czyli 4500 PLN wydatkujemy z wolnych środków, natomiast pozostałe 70% = 10 500 pokrywają środki w ramach OTP). Pozwala to nam na pozostawienie w wolnych środkach 5500 PLN (10 000 PLN – 4500 PLN) na np. ochronę otwartej pozycji na kontrakcie czy dalszy zakup akcji z wykorzystaniem (lub bez wykorzystania) OTP.

Jeśli inwestor nie zdecyduje się na zamknięcie swojej pozycji (w której wykorzystuje OTP) podczas sesji, w której tę pozycję otworzył to na dzień rozliczenia zakupu w KDPW musi przygotować w ramach gotówki brakującą część środków (część pochodzącą z OTP). W tym dniu około godziny 13:00 następuję rozliczenie z OTP. Podstawą dla rozliczenia może być tylko gotówka (nie należności).

Przykład

Nabycie w czwartek (t), piątek (t+1), poniedziałek (t+2), wtorek (t+3), dzień rozliczenia OTP

W analizowanym powyżej przykładzie (maksymalnego skorzystania z OTP) inwestor z własnych środków przeznaczył na zakup 10 000 PLN, a pozostałe 23 000 otrzymał z domu maklerskiego – to właśnie ta brakująca kwota (23 000 PLN) musi na dzień rozliczenia OTP znajdować się na koncie.

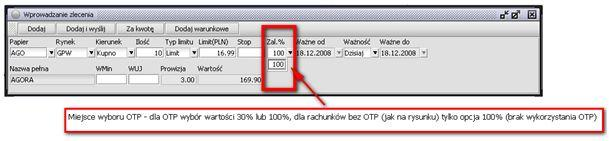

Inwestorzy posiadający opcję transakcji z OTP w momencie nabywania akcji mogą wybrać czy chcą skorzystać z tej możliwości czy też daną transakcję wykonają wykorzystując tylko swoje wolne środki.

Wybór 30% w polu ZAL% oznacza wykorzystanie do tej transakcji OTP, natomiast wybór 100% oznacza zakup w 100% ze środków klienta.

Każdy inwestor wykorzystujący OTP ma przyznany – indywidualnie określony – limit. Limit określa maksymalną kwotę jaka stanowić może wkład z OTP.

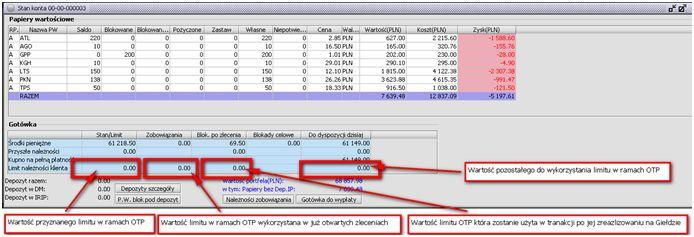

Dokładny opis wielkości przyznanego limitu i stopnia jego wykorzystania prezentuje okno Stan Konta.

Metody analizy spółek

Wartość pieniądza w czasie

Gospodarstwa domowe funkcjonują w określonych warunkach makroekonomicznych. Każdego dnia należy dokonywać szereg wyborów, które będą wpływać na poziom konsumpcji bieżącej lub poziom oszczędności.

Zazwyczaj o wartości pieniądza w czasie mówimy przy analizie kosztów pożyczki czy też możliwości uzyskania dodatkowych środków pieniężanach od zainwestowanych w czasie obecnym kapitałów. W uproszczeniu należy pamiętać, że pieniądz będący w posiadaniu już dzisiaj jest więcej wart niż ta sama kwota w przyszłości. Po pierwsze, wcześniej można dokonać zakupów, a po drugie można dokonać inwestycji, które przyniosą określony dochód. Dodatkowo jeżeli na rynku występuje inflacja to mamy odczynienia ze spadkiem siły nabywczej.

Podstawą wyceny instrumentów finansowych jest odpowiednie zastosowanie wartości pieniądza w czasie.

Poniżej kilka najważniejszych kwestii związanych z tematem wartości pieniądza w czasie.

Wartość pieniądza w czasie udziela odpowiedzi na następującymi pytania: ile będzie warta dzisiaj 1 złotówka, którą otrzymamy za rok?

Albo inaczej: ile musielibyśmy zainwestować dzisiaj, aby za rok otrzymać 1 zł?

Jeśli znamy stopę procentową oraz kwotę, którą chcemy otrzymać za rok, to wartość inwestycji możemy bardzo łatwo policzyć przekształcając najprostszy wzór na wyliczanie wartości przyszłej zainwestowanej kwoty:

Wartość przyszła inwestycji = Wartość zainwestowana x (1 + stopa procentowa)ilość okresów naliczania odsetek na wzór, który pozwoli nam wyliczyć wartość zainwestowaną:

Wartość zainwestowana = Wartość przyszła inwestycji / (1 + stopa procentowa )ilość okresów naliczania odsetek

Powyższa zasada ma fundamentalne znaczenie w problematyce wartości pieniądza w czasie. Praktycznie każdą kwestię można sprowadzić do serii płatności odroczonych w różnych okresach.

Przykład 1

Niech stopa procentowa wynosi 4%. Inwestor posiada wolne środki i chciałby je zainwestować tak, by za rok jego wypłata równała się 1000 zł. Inwestycja będzie trwać 1 rok. Ile powinien zainwestować inwestor?

Wartość zainwestowana = 1000 [zł] / (1 + 4%)1 = 961.5385 [zł]Aby za rok otrzymać 1000 zł musimy zainwestować dziś 961.5385 [zł] w inwestycję, która wygeneruje 4% zysku rocznie.

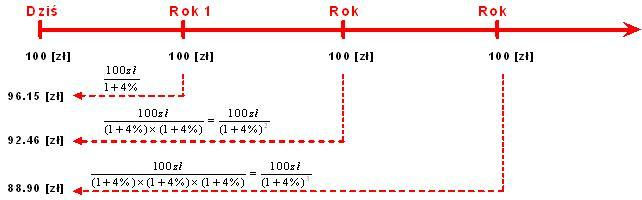

Przykład 2

Inwestor ma możliwość inwestycji, która będzie wypłacać mu 100 zł rocznie przez najbliższe cztery lata. Martwi się jednak tym, czy cena jaką zaproponował sprzedający nie jest zbyt wygórowana, dlatego chciałby znać wartość przyszłych płatności na dzień dzisiejszy. Załóżmy, że stopa, po jakiej inwestor mógłby reinwestować płatności wynosi 4%.

100 zł wypłacone za rok przy założeniu 4% stopy reinwestycji warte jest dziś 96.15 zł, kolejne 100 zł warte jest 92.46 zł, i ostatnie 100 zł warte jest 88.90 zł. Sumując wartości otrzymujemy 377.51 [zł] ( 100 + 96.15 + 92.46 + 88.90 ), więc za powyższe aktywo inwestor nie powinien zapłacić więcej niż 377.51 zł.

2 Metoda zdyskontowanych przepływów pieniężnych

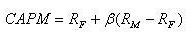

Model CAPM (Capital Asset Pricing Model)

Jeden z najpopularniejszych modeli wycen obowiązujący na rynku kapitałowym, opracowany przez J. Traynora, W. Sharpe’a, J. Lintnera oraz J. Mossina.

Model pozwala zobrazować zależność między ponoszonym ryzykiem rynkowym (systematycznym), a oczekiwaną przez inwestorów stopą zwrotu. Stosowany przy wycenie kosztu kapitałów własnych spółek notowanych na rynku regulowanym.

Model opisany jest poprzez następujący wzór:

Gdzie:

RF – stopa wolna od ryzyka RM – stopa zwrotu z rynku β – beta mierzonej akcji. Przykład Obliczmy koszt kapitału własnego spółki notowanej na GPW, której β=1.12. Załóżmy, że zwrot z indeksu wyniósł 13%, a stopa wolna od ryzyka równa jest 4.7%. CAPM = 4.7% + 1.12(13%-4.7%) = 13.996%