W ostatnim artykule poruszyłem temat formacji harmonicznej Gartley. Mam nadzieję, że opisana sekwencja ruchów cenowych przypadła Wam do gustu i wykorzystujecie ją w swoim tradingu. Formacji harmonicznych opartych o zależności poziomów Fibonacciego jest więcej i właśnie ich tematykę będę chciał cyklicznie poruszać. Powołując się na „Analizę techniczną rynków finansowych” Johna J. Murphy’ego mianem formacji określamy „pewne kształty czy też wzory, jakie ukazują się na wykresach cen akcji lub towarów. Formacje można ująć w odrębne kategorie i posługiwać się nimi w celu prognozowania przyszłego ruchu cen”. „Wzory” i „kształty” bezsprzecznie możemy uznać za struktury harmoniczne. Prawidłowa interpretacja i wykorzystanie formacji w dużym stopniu przyczyni się do poczucia satysfakcji z tradingu.

Dzisiaj rozłożę na części pierwsze formację Butterfly, która podobnie jak Gartley oparta jest na sekwencji XABCD oraz zależnościami pomiędzy współczynnikami Fibonacciego. Opierając się na statystyce i analizie ruchów cenowych formacja Motyla jest jedną z najczęściej pojawiąjących się formacji harmonicznych na wykresach. Poznajcie, więc jej najważniejsze założenia oraz strategię otwierania i zamykania transakcji.

Formacja Butterfly podobnie jak Gartley oraz inne formacje harmoniczne dzieli się na dwa typy:

- Formacja wzrostowa

- Formacja spadkowa

Butterfly Wzrostowy

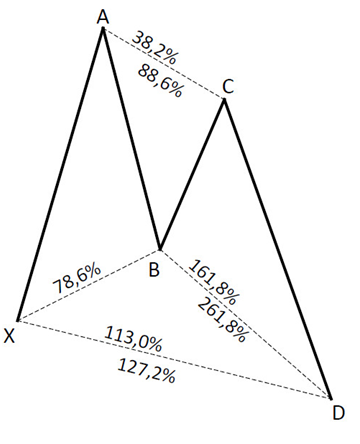

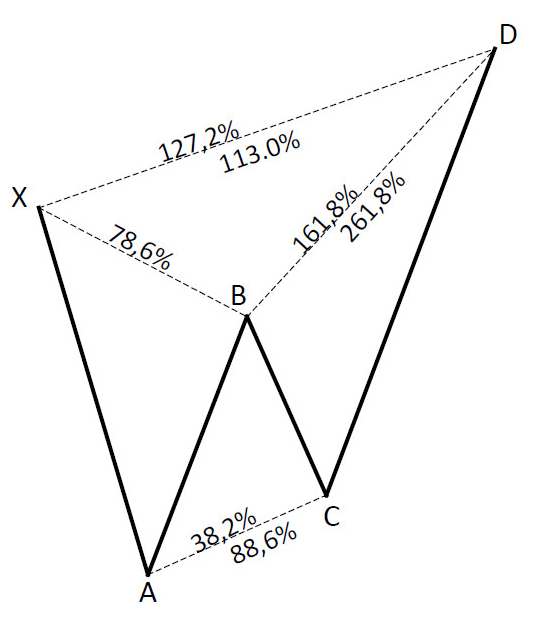

By zobrazować zależności poszczególnych fal i poziomów Fibonacciego posłużę się przykładem wzrostowego Butterfly. Całość formacji rozpoczyna się od wzrostowej fali XA, po której zakończeniu jesteśmy świadkami korekty spadkowej, tworzącej falę AB. Punkt B powinien oscylować pomiędzy poziomami 50-78,6 zniesienia fali XA. Kolejna fala wzrostowa kształtuje odcinek BC, którego zakończenie powinno nastąpić w dosyć szerokim przedziale pomiędzy 38,2-88,6 współczynników Fibonacciego fali AB. Ostatnią falę formacji tworzy odcinek CD, na którego zakończenie powinno się zwracać szczególną uwagę, gdyż jego zakończenie jest potencjalnym puntem odwrócenia (PPO).

Szukając zakończenia fali spadkowej i umiejscowienia punktu D, ustalamy dwa mierzenia: zniesienie fali XA oraz zniesienia fali BC. Punkt D powinien znajdować się odpowiednio pomiędzy poziomami 113-161,8 XA oraz 161,8- 261,8 BC.

Tym samym w procesie kształtowania się formacji Butterfly szczególnie powinno zwracać się uwagę na dwa elementy:

- Punkt B umiejscowiony jest w ścisłym przedziale 50-78,6 fali XA (w przypadku Gartleya jest to dokładnie poziom 61,8);

- Punkt D „przebija” punkt X i może występować w istotnej odległości od miejsca rozpoczęcia formacji, negując tym samym formację Gartley.

Podsumowując formacja Butterfly zalicza się do zewnętrznych struktur XABCD (otwarta), Gartley natomiast jest strukturą wewnętrzną (zamkniętą). Dane podstawowe zależności odróżniają wspomniane formację. Przykład wzrostowej formacji Butterfly poniżej.

Butterfly spadkowy

Podobnie jak w formacji wzrostowej cały ruch rozpoczyna się od fali XA, która w tym przypadku jest skierowana jest w dół.

Następnie kształtuje się korekta- odcinek AB, punkt B musi znajdować się w przedziale 50-78,6 poziomów Fibonacciego odcinka XA.

Następnie obserwujemy falę BC, w której punkt C powinien oscylować pomiędzy zniesieniem 38,2-88,6 odcinka AB.

Ostatnim elementem ukształtowania się formacji jest umiejscowienie punktu D, czyli potencjalnego punktu odwrócenia. Aby jego położenie mamy dwie możliwości. Po pierwsze zniesienia odcinka XA.

Po drugie zniesienia odcinka BC.

Zawieranie transakcji przy wykorzystaniu formacji harmonicznej butterfly

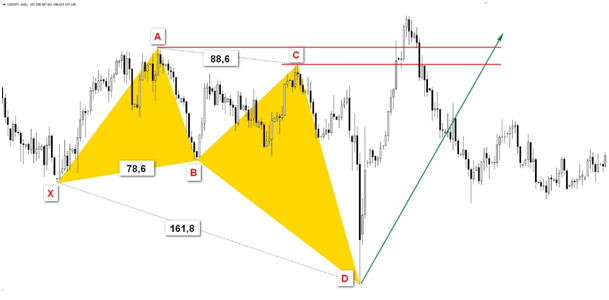

Po prawidłowej interpretacji formacji Butterfly, kolejnym krokiem jaki należy poczynić do zawarcia zyskownej transakcji jest cierpliwe oczekiwanie na pojawienie się formacji świecowej w strefie PPO. W poniższym przykładzie na wykresie dziennym ukształtował się prospadkowy pin bar. Po zamknięciu świecy ustawiamy zlecenie oczekujące poniżej jej minimum, ustawiając jednocześnie zlecenia zabezpieczenia straty (stop loss) powyżej punktu D oraz zlecenia realizacji zysku (take profit) przy punkcie A. Tym samym jeszcze przed aktywacją zlecenia doskonale znamy stosunek zysku do straty, który w danym przykładzie wynosi 5:1.

Po aktywacji zlecenia pierwszym celem w formacji jest punkt C. Po jego osiągnięciu możemy rozpocząć modyfikację naszej pozycji, a mianowicie: zamknąć część zlecenia, przestawić Stop Lossa na poziom break even. Ważne jest jednak by pamiętać, iż głównym celem dopełnienia formacji Motyla jest punkt A.

Marcin Obiała – z rynkiem walutowym związany jest od wielu lat. Zwolennik analizy technicznej, specjalizuje się w geometrii rynku. Swoją strategię buduje w oparciu o jasne rozwiązania zgodnie z zasadą – „Keep it stupid simple”.